Tax free в Чехии — Страница 2 — Собираемся в дорогу. Общие вопросы

Доброго всем времени! Разрешите подключится т.к. располагаю некоторой информацией. Такс-фри — очень интересная штука: размер возврата зависит от суммы покупки в каждом отдельно взятом магазине или бутике, но и это не факт. Причем в Праге в магазинах возврат оформляют не только от 2000 крон, но и с меньшей суммы. Только в ZARA сказали, что покупка должна соответствовать этой сумме. Просто при любой покупке надо спрашивать у продавцов о такс-фри. В аэропорту в Рузине несколько раз оформляла эту процедуру и мне показались самые нормальные таможенники, ни разу не попросили показать покупки, чего нельзя сказать про Франкфурт, Мюнхен, Вену, Барселону, Будапешт и др.

Учитывая что выезжая из Праги часто используются стыковочные рейсы и такс-фри оформляется при выезде из последней страны Еврозоны, надо попытаться получить этот возврат в пражском аэропорту, мне удалось получить и деньги. То есть, надо подойти и спросить у таможенника, но до этого не сдавайте вещи в багаж.

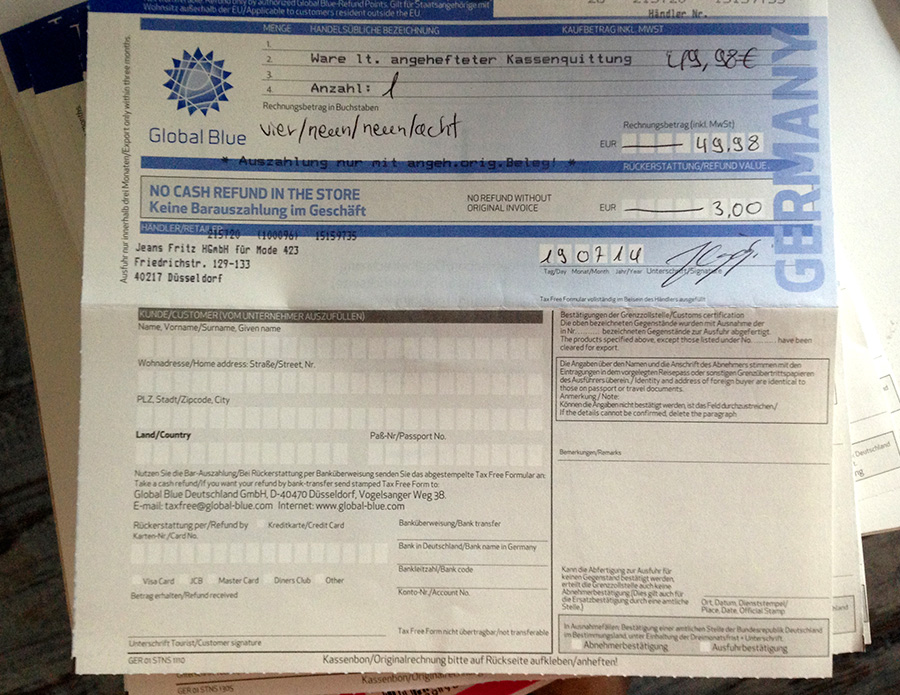

Но здесь начинается самое интересное: все считается в кронах и курс пересчета на нужную вам валюту действительно жестокий; далее, если вы, находясь в Чехии совершали экскурсии и шоппинг в Германии например, то выданные вам там такс-фри переводятся в чешскую крону (по минимальному курсу), затем продают вам по максимальному курсу. Плюс взимается комиссион, я так поняла. Ведь в этих цифрах и квитанциях ничего не понять, ведь чеки от покупок остаются у них. Знаю одно точно: всегда выходит меньше, чем рассчитываешь.

Но, думаю больше, чем дома, т.к. банки у вас дома тоже не бесплатно работают с Global Blue, они тоже берут комиссион, и плюс могут возникнуть моменты о которых вы не знаете, например у меня банк не имел контракта с Esprit и когда я еще поеду в ближайшее времени в Прагу, чтобы пойти в магазин. Поэтому надо решать все на месте, по крайней мере попытаться

И еще, жителям Евросоюза такс-фри не возвращаются. Был опыт в Германии, хотела оформить возврат, у меня попросили айсвайс, увидели что я житель Еврозоны (у нас возможно двойное гражданство) и послали куда подальше, я так поняла , и еще и пристыдили. С тех пор оформляю на мужа или подруг, или не оформляю.

Был опыт в Германии, хотела оформить возврат, у меня попросили айсвайс, увидели что я житель Еврозоны (у нас возможно двойное гражданство) и послали куда подальше, я так поняла , и еще и пристыдили. С тех пор оформляю на мужа или подруг, или не оформляю.

Чеки Tax Free — система возврата НДС

Что такое Такс Фри (Tax Free)?

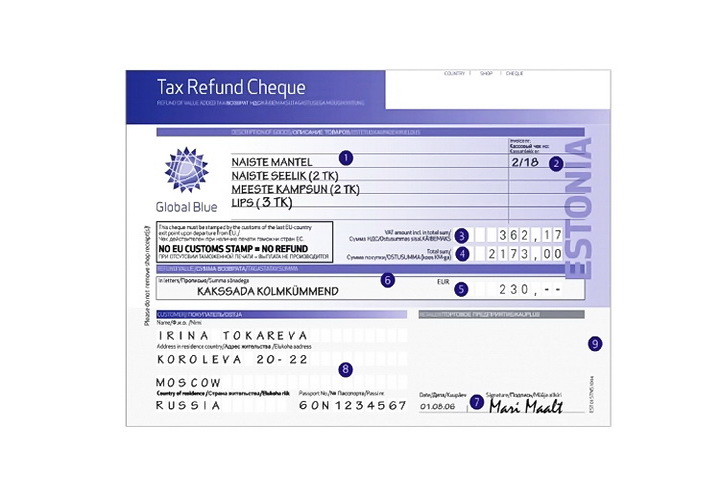

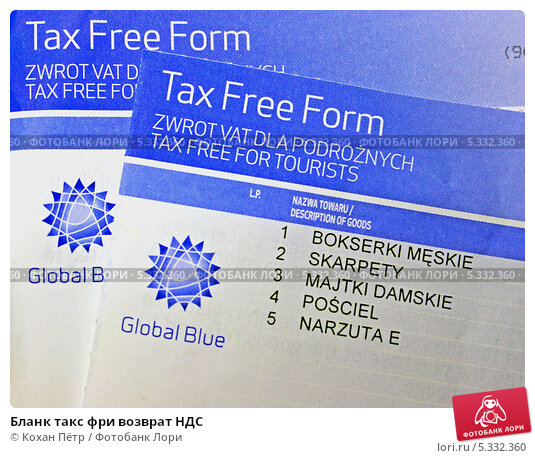

Чек Такс Фри (Tax Free) — это документ, выдаваемый при покупке товара в иностранном государстве, который даёт право вернуть уплаченный НДС. Налог на добавленную стоимость в разных странах, где действует система чеков Tax Free, может составлять от 3 до 19%. Возврат такой суммы — это прекрасная возможность экономии своего бюджета, особенно, учитывая, что получить деньги можно по возвращению домой.

ОАО «Технобанк» осуществляет возмещение налога на добавочную стоимость за покупки, сделанные за границей, после возвращения в Беларусь в удобное для Вас время. Мы обслуживаем чеки ведущих международных компаний по возврату НДС: Global Blue, Planet Tax Free, Innova Tax Free, Tax Card, Digital Tax Free.

Мы обслуживаем чеки ведущих международных компаний по возврату НДС: Global Blue, Planet Tax Free, Innova Tax Free, Tax Card, Digital Tax Free.

Экономия до 19 % от суммы покупок за рубежом в 32 странах мира. Кроме этого, мы обслуживаем самые популярные виды чеков Tax Free.

Как получить деньги по чеку Tax Free

Шаг — В магазине

Совершите покупки в магазине со знаком Tax Free и получите у продавца бланк Tax Free.

Шаг — На таможне

Покидая иностранное государство, предъявите Ваши покупки в ненарушенной упаковке, кассовые чеки и паспорт сотруднику таможни, и попросите поставить таможенную печать на чеке Tax Free.

Сотрудники таможни хорошо знакомы с этой системой. Не забывайте, что у каждой системы могут быть свои особенности прохождения таможни

Сотрудники таможни хорошо знакомы с этой системой. Не забывайте, что у каждой системы могут быть свои особенности прохождения таможниШаг — Получение денег обратно

Получите возмещение по чекам Tax Free в отделении ОАО «Технобанк», имея при себе паспорт и правильно оформленный чек. Обратите внимание, что у каждой системы Tax Free могут отличаться правила оформления чеков.

Шаг — Возможность зачисления денежных средств на банковскую платежную карточку (БПК)

Для этого Вам необходимо отправить чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле) и, при необходимости, товарные чеки почтой в компанию-эмитент (Global Blue, Innova Tax Free, Planet Tax Free). Адрес, по которому нужно отправить чеки Tax Free, указан на конверте, выдаваемом в магазине, в котором была совершена покупка, на официальном сайте компании-эмитента чеков Tax Free.

Когда и где получать деньги

Также, при получении возврата по чекам Tax Free, существует возможность зачисления денежных средств на платежную карточку ОАО «Технобанк». Для этого в компанию-эмитент (Global Blue, Planet Tax Free) необходимо отправить товарные чеки и чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле). Адрес, по которому нужно отправить чеки Tax Free, указан на чеке Tax Free, на конверте, выдаваемом в магазине, в котором была совершена покупка, а также на официальном сайте компании-эмитента чеков Tax Free.

Оформить карту клиента Global Blue и привязать к ней банковскую платежную карточку ОАО «Технобанк», вы можете здесь.

Для Вашего удобства на нашем сайте размещен наиболее востребованный образец доверенности для получения денежного возмещения по чекам Tax Free. В остальных случаях доверенности оформляются в порядке, предусмотренном ст. 186 Гражданского Кодекса Республики Беларусь.

186 Гражданского Кодекса Республики Беларусь.

Скачать Образец доверенности

Чеки Tax Free, которые мы возмещаем

Правила возмещения чеков

| Система | Страна покупок | Срок проставления штампа таможни на чеке Tax Free | Срок оплаты проштампованного чека Tax Free | Обязательное наличие товарного чека | Минимальная сумма покупки по чеку Tax Free | ||

|

Система |

Страна покупок Австрия |

Срок проставления штампа таможни на чеке Tax Free Месяц покупки, указанный в чеке Tax Free, + 3 месяца |

Срок оплаты проштампованного чека Tax Free Дата покупки + 3 года |

Обязательное наличие товарного чека Да |

Минимальная сумма покупки по чеку Tax Free 75,01 EUR в день |

||

|

Система |

Страна покупок Австрия |

Срок проставления штампа таможни на чеке Tax Free Месяц покупки + 3 месяца |

Срок оплаты проштампованного чека Tax Free Дата покупки + 3 года |

Обязательное наличие товарного чека Да |

Минимальная сумма покупки по чеку Tax Free 75,01 EUR |

||

Часто задаваемые вопросы

Причины отказа в возмещении по чекам Tax Free

- На чеке Tax Free отсутствует штамп таможенной службы.

- Образец штампа таможенной службы не соответствует требованиям компании эмитента.

- Штамп таможенной службы нечеткий/нечитаемый.

- Чек Tax Free и/или товарный чек не является/-ются оригиналом.

- Оформление чека Tax Free и/или товарного/кассового чека не соответствует/-ют требованиям эмитента чека Tax Free.

- На чеке Tax Free отрицательная отметка сотрудника таможенной службы.

- Чек Tax Free и/или товарный / кассовый чек имеет/-ют следы исправлений, подчисток и/или поврежден/-ы.

- Предъявитель чека Tax Free не является его Владельцем, при этом отсутствует доверенность на получение возмещения по чеку Tax Free.

- Владелец чека Tax Free или доверенное лицо не предъявил документ удостоверяющий личность.

- Владелец чека Tax Free имеет гражданство страны, граждане которой не имеют права на получение возмещения по чекам Tax Free.

- Срок проставления штампа таможенной службы и/или срок оплаты проштампованного чека Tax Free не соответствует/-ют требованиям компании-эмитента.

- Сумма покупки ниже минимальной, установленной эмитентом.

- Отсутствует товарный чек в случае, когда он необходим по условиям эмитента.

- При обращении в Банк у предъявителя чеков отсутствует один из необходимых для возмещения документов.

- Получение выплаты по чекам Tax Free по доверенности, в случае отсутствия на чеке Tax Free подписи владельца чека.

Часто задаваемые вопросы

Как узнать, действует ли в магазине система Tax Free?

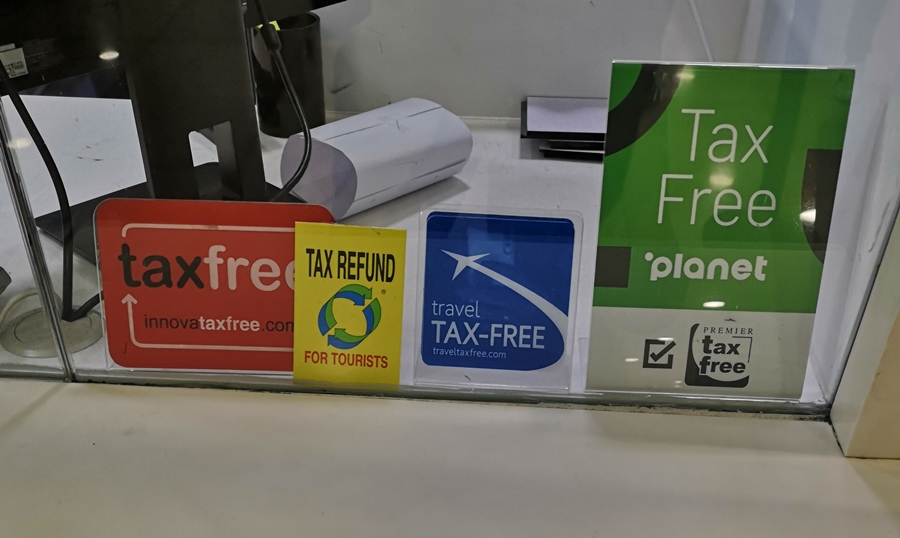

Ориентироваться необходимо на логотипы компаний Global Blue, Planet Tax Free, Innova Tax Free, Tax Card. Они, как правило, расположены на самом видном месте в магазине. Если их не видно, то можно уточнить у продавца о возможности оформления чека Tax Free. ОАО «Технобанк» работает с чеками Tax Free именно этих компаний.

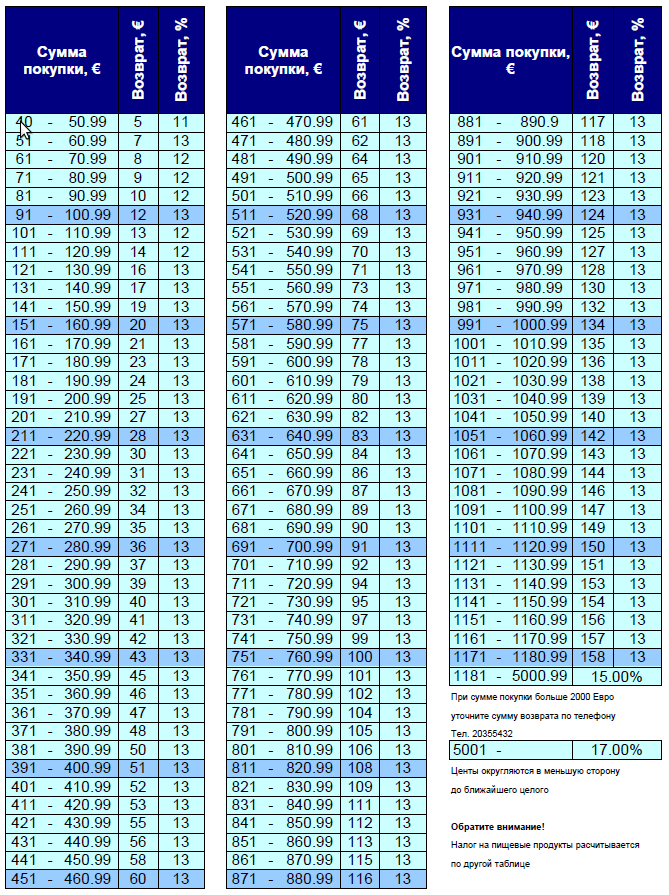

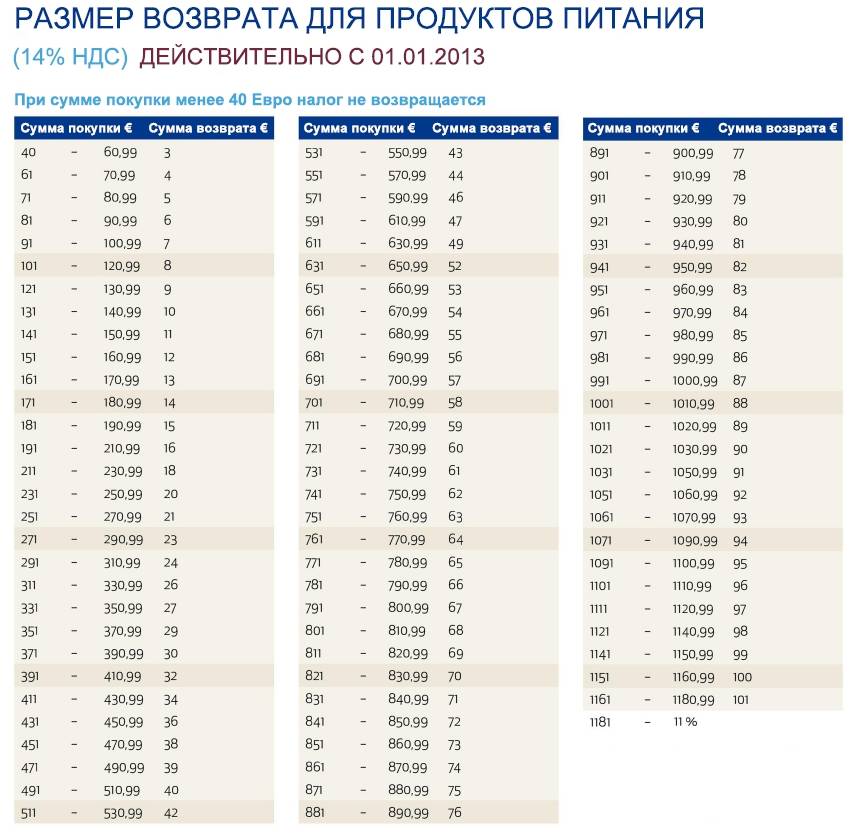

Какая сумма выплачивается по чеку Tax Free?

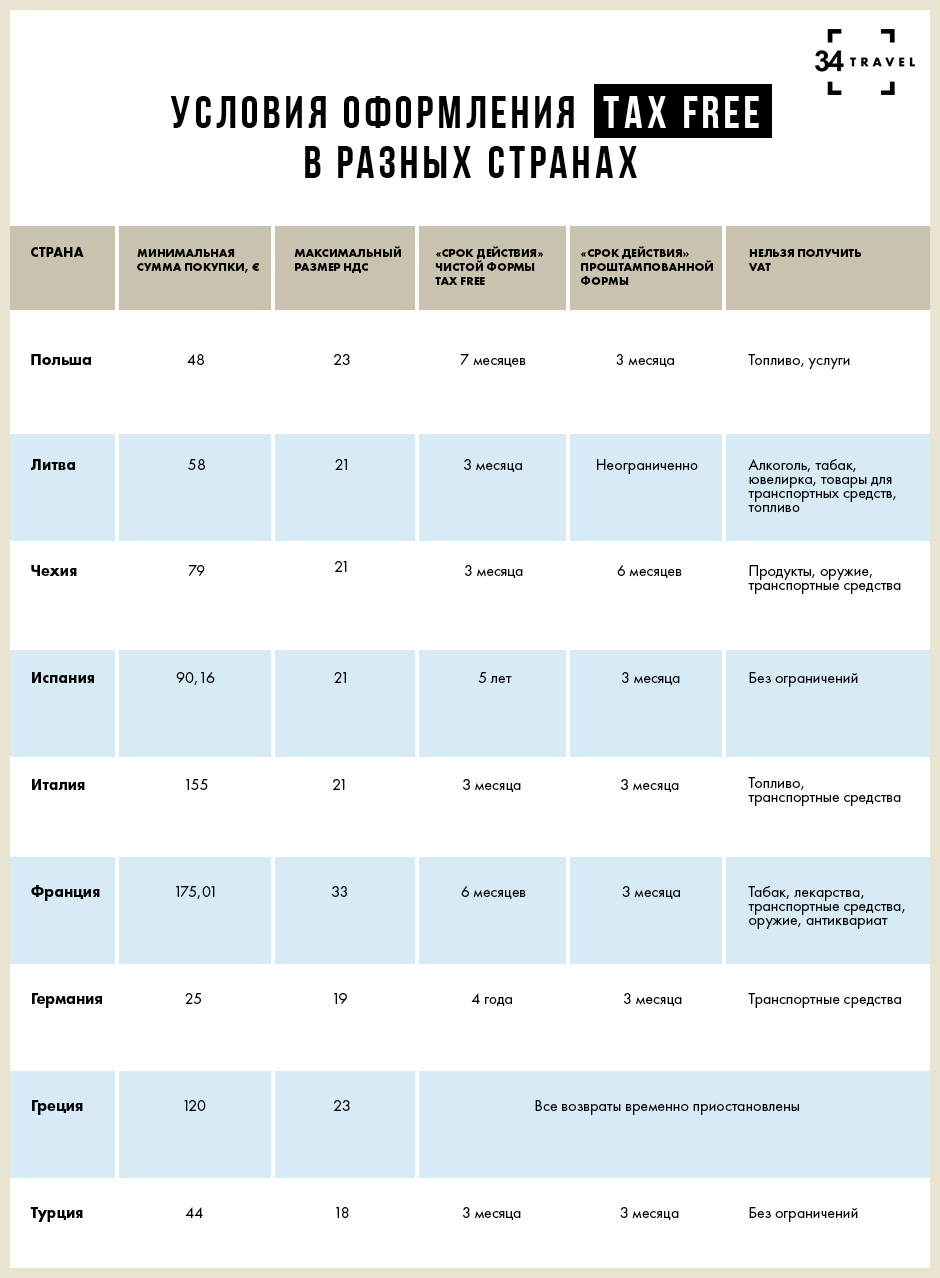

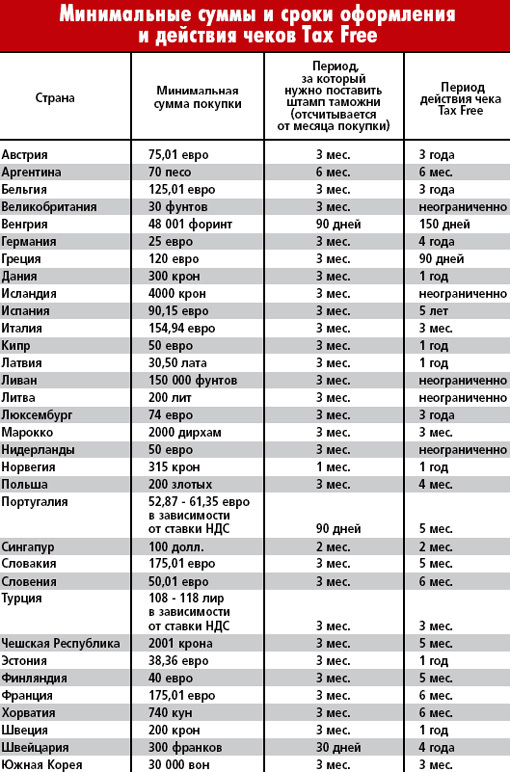

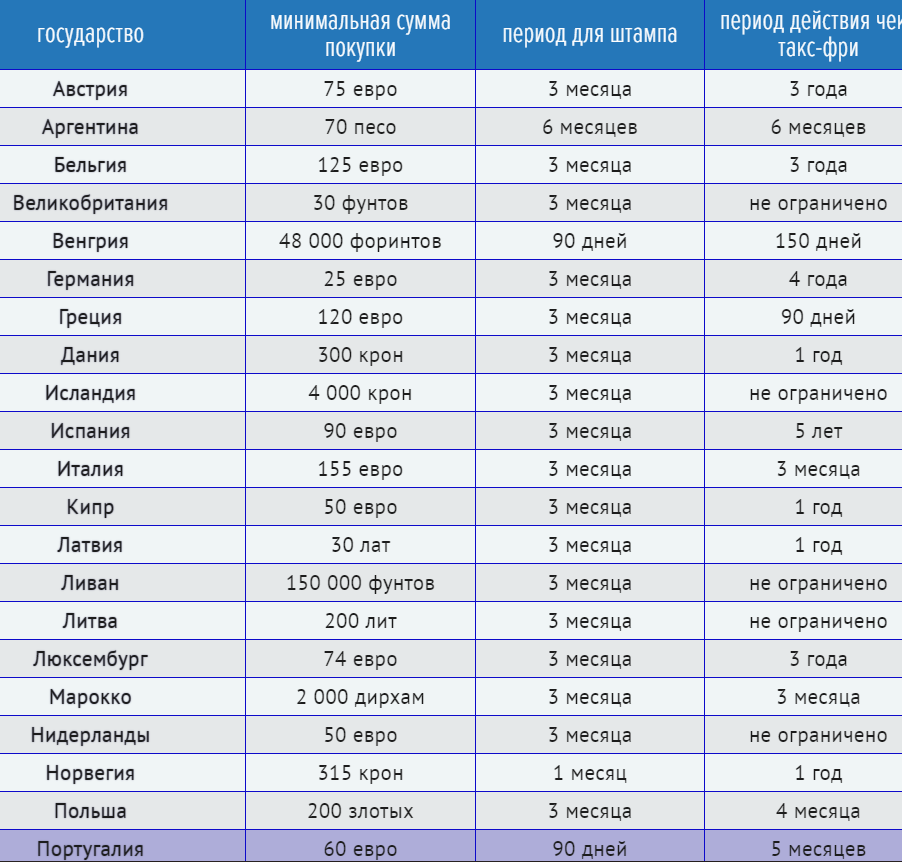

Все зависит от страны, где совершается покупка.

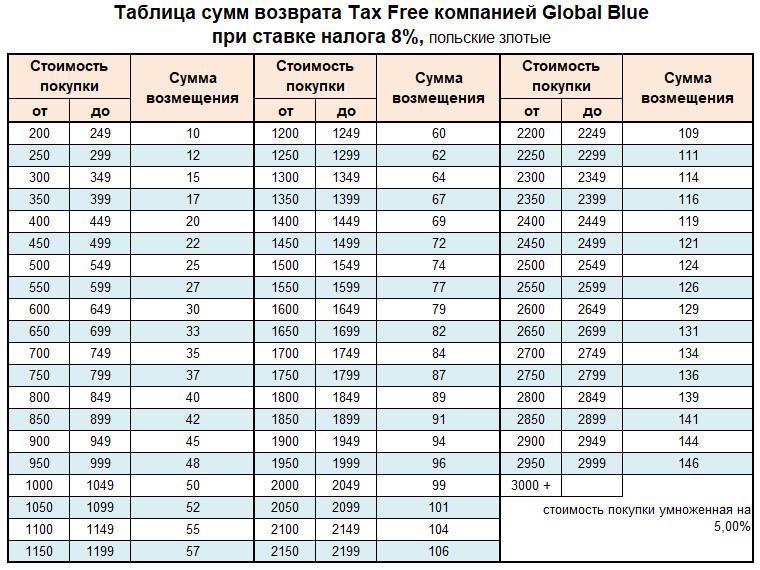

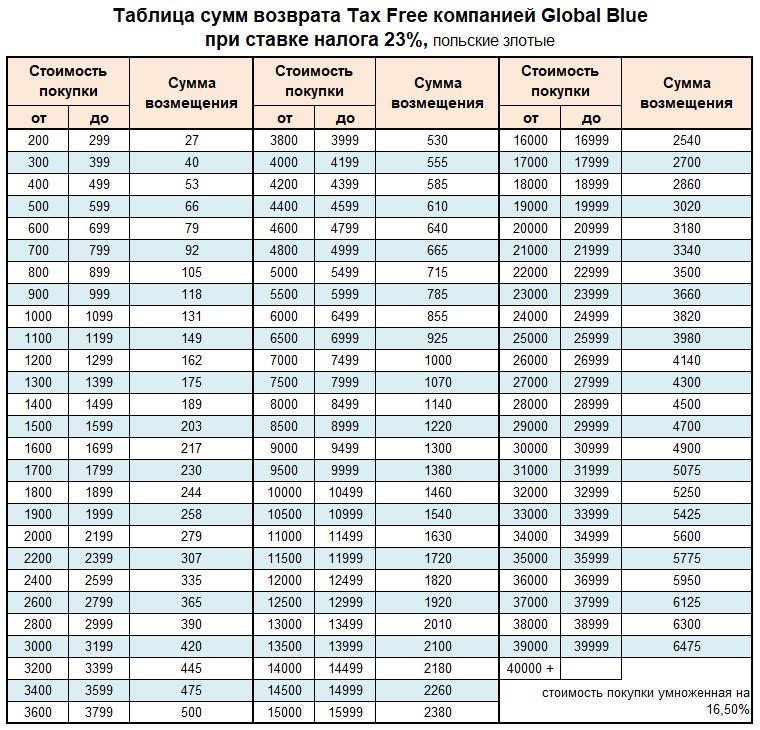

Например, в Литве, чтобы получить право на возврат НДС, необходимо потратить минимум 55 евро, в то время как в Польше минимальная сумма покупки составляет 200 PLN, а в Германии — 25 евро.

Например, в Литве, чтобы получить право на возврат НДС, необходимо потратить минимум 55 евро, в то время как в Польше минимальная сумма покупки составляет 200 PLN, а в Германии — 25 евро. В какой валюте выплачивается возмещение по чеку Tax Free?

Непосредственный возврат всегда выплачивается в валюте страны, где находится пункт возврата.

Существует ли комиссионный сбор при возврате НДС с чеков Tax Free?

Комиссия компании Planet Tax Free за каждый выплаченный чек составит 4% от суммы (min 2,5 Евро; max 25 Евро). Комиссия компании Global Blue за выплату возмещения наличными по чеку Tax Free, возврат по которому составляет более 50 Евро, составит 3 Евро. Вознаграждение компании Innova Tax Free составляет 4% от суммы выплаты ( min 1,5 Евро; max 10 Евро).

Могу ли я использовать товары перед экспортом?

Нет.

Купленные товары в оригинальной упаковке должны быть доступны для контроля работниками таможни, в противном случае Вам могут отказать в получении таможенной печати.

Купленные товары в оригинальной упаковке должны быть доступны для контроля работниками таможни, в противном случае Вам могут отказать в получении таможенной печати.Существует ли возможность получения средств по чекам Tax Free на платежную карточку ОАО «Технобанк»?

При получении возврата по чекам Tax Free, существует возможность зачисления денежных средств на платежную карточку ОАО «Технобанк». Для этого в компанию-эмитент (Global Blue, Premier Tax Free, Tax Free Worldwide) необходимо отправить товарные чеки и чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле). Адрес, по которому нужно отправить чеки Tax Free, указан на чеке Tax Free, на конверте, выдаваемом в магазине, в котором была совершена покупка, а также на официальном сайте компании-эмитента чеков Tax Free.

Можно ли получить возврат по польскому чеку Tax Free компании Global Blue, если на нем стоит отметка 100% VAT? »?

Банк имеет возможность сделать возврат НДС по польским чекам Tax Free компании Global Blue с отметкой «100% VAT» путем зачисления компанией денежных средств на карту клиента, за исключение чеков Tax Free, номер (Doc ID) которых начинается на 111048, 110348, 050348, и при условии, что на форме есть поле для номера БПК (т.

е. новая форма).

е. новая форма).Чеки с номерами, начинающимися на 111048, 110348, 050348, оплачиваются только в Республике Польша, либо могут быть отправлены в компанию Global Blue по адресу: Global Blue Slovakia, P.O.BOX 363, 810 00 Bratislava, Slovakia – для получения выплаты на пластиковую карту. В соответствующем поле на чеке необходимо указать номер платежной карты, при отсутствии такого поля – с обратной стороны чека Tax Free в поле «Remarks/Uwagi».

Есть вопросы?

Мы подберем для Вас оптимальное предложение или просто дадим ценный совет.

8 (017) 388-57-57 Пн-пт: с 8:00 до 20:00 ,Сб: с 09:30 до 19:00, Вс: с 9:30 до 17:00

ОТ ИДЕИ ДО ПРИБЫЛИ — ОДИН БАНК

Cистема возврата НДС «Tax-Free» | Atlantis Yacht Club

Главная » О хорватии » Таможенные правила хорватии » Cистема возврата ндс «tax-free» » Система возврата НДС

Система возврата НДС

Tax free, такс-фри (англ. без сборов) — система возврата суммы налога на добавленную стоимость (НДС). НДС возвращается на покупки, сделанные иностранными гражданами при обратном пересечении границы той страны, в которой они были приобретены. Суммы возврата составляют от 7 до 20% от суммы покупки, в зависимости от величины НДС в данной стране. Впервые система компенсации налогов туристам была опробована в Швеции в 60-х годах прошлого столетия. Иностранцам новшество понравилось: после проведенных социологических исследований выяснилось, что 77 процентов туристов считают Tax Free дополнительным стимулом для покупки товара. Через несколько лет систему приняли и другие европейские страны. А впоследствии был подписан специальный договор Europe Tax Free Shopping, который определяет общие принципы безналоговых покупок.

без сборов) — система возврата суммы налога на добавленную стоимость (НДС). НДС возвращается на покупки, сделанные иностранными гражданами при обратном пересечении границы той страны, в которой они были приобретены. Суммы возврата составляют от 7 до 20% от суммы покупки, в зависимости от величины НДС в данной стране. Впервые система компенсации налогов туристам была опробована в Швеции в 60-х годах прошлого столетия. Иностранцам новшество понравилось: после проведенных социологических исследований выяснилось, что 77 процентов туристов считают Tax Free дополнительным стимулом для покупки товара. Через несколько лет систему приняли и другие европейские страны. А впоследствии был подписан специальный договор Europe Tax Free Shopping, который определяет общие принципы безналоговых покупок.

Во многих странах Европы на дверях магазинов можно увидеть значок Tax-free, Tax-free shopping, Tax-free for tourists. Это означает, что иностранцев здесь обслуживают по безналоговой схеме. Сделав покупки на сумму не ниже установленной законом, при выезде за пределы Европейского Союза вы можете получить часть уплаченной за товары суммы. Операции проводятся в бюро Tax-free в аэропорту, на пароме, автомобильной дороге, либо уже непосредственно в России в банке, работающем с этой системой. Вся процедура возврата налога достаточно проста, главное, — придерживаться определенных правил.

Сделав покупки на сумму не ниже установленной законом, при выезде за пределы Европейского Союза вы можете получить часть уплаченной за товары суммы. Операции проводятся в бюро Tax-free в аэропорту, на пароме, автомобильной дороге, либо уже непосредственно в России в банке, работающем с этой системой. Вся процедура возврата налога достаточно проста, главное, — придерживаться определенных правил.

Воспользоваться Tax Free могут не все. А именно: только те лица, которые пребывали в стране короткое время (не более трех месяцев), не являются резидентами этой страны, а также не осуществляют в данном государстве предпринимательскую или трудовую деятельность. В некоторых странах может быть установлено возрастное ограничение. Так, например, в Чехии вернуть уплаченный налог могут только лица старше 15 лет.

Какой товар можно покупать.

Под Tax Free подпадают только те товары, которые не используются внутри страны и вывозятся за ее пределы. Так что невозможно вернуть налог с продуктов питания и услуг. Например, с проживания в гостинице, экскурсионных программ, алкоголя, табака, горюче-смазочных материалов. Кроме того, в каждой стране есть и дополнительные списки товаров, с которых нельзя возместить налог. К примеру, в Голландии это любая печатная продукция.

Например, с проживания в гостинице, экскурсионных программ, алкоголя, табака, горюче-смазочных материалов. Кроме того, в каждой стране есть и дополнительные списки товаров, с которых нельзя возместить налог. К примеру, в Голландии это любая печатная продукция.

Необходимо также знать, что не во всех магазинах возможно воспользоваться Tax Free. Обычно магазины, которые входят в систему Tax Free, помещают у себя на дверях специальный значок. Кроме того, существует и минимальная сумма покупки — для каждой страны своя. У ряда магазинов есть еще и специфика: в одних магазинах надо сделать покупки на определенную сумму во всех отделах, в других же — только в одном отделе (например, видеомагнитофон и видеокассеты, но не видео и костюм). Иногда продавцы предпочитают не связываться с оформлением бумаг и вместо Tax Free предлагают скидку на эту же сумму.

Продавец обязан упаковать товар и запечатать его специальной наклейкой — чтобы вы не могли пользоваться этой вещью. Можно, конечно, попробовать уговорить продавца не запечатывать товар, а просто отдать эти наклейки. И упаковать товар самому прямо перед отъездом. Как правило, чтобы не потерять клиента, продавцы соглашаются на такой вариант.

И упаковать товар самому прямо перед отъездом. Как правило, чтобы не потерять клиента, продавцы соглашаются на такой вариант.

Отдельно следует сказать про срок вывоза товара с территории страны пребывания. Как правило, это три месяца.

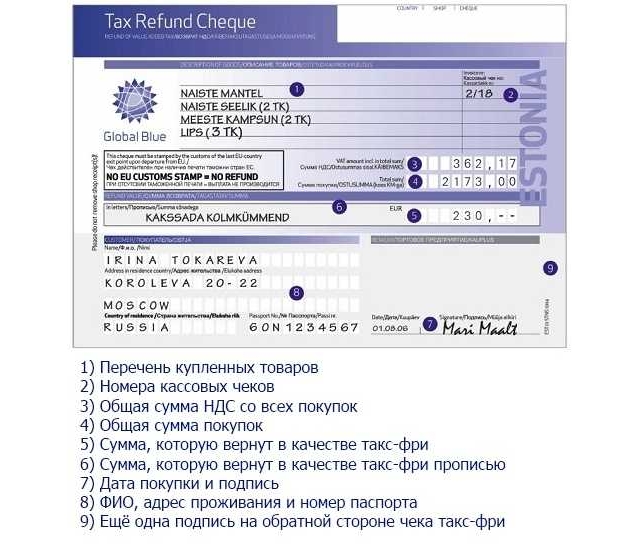

Оформление Tax Free чека

Купив в магазине понравившуюся вещь, нужно попросить у продавца Tax Free чек. Именно этот документ позволяет вернуть уплаченный налог. Медлить нельзя: оформление Tax Free чека допускается только в тот же день, когда совершена покупка. В небольших магазинах документы оформляют прямо у кассы. В крупных супермаркетах, как правило, есть для этого отдельный офис. Обычно он располагается на первом этаже, рядом с центральным входом или со справочным бюро. Все купленные товары должны быть точно указаны либо в счете, либо в самом Tax Free чеке. Если товары указаны в счете, продавец должен прикрепить его к чеку (счет ни в коем случае нельзя отрывать и выбрасывать).

Для оформления Tax Free чека понадобится загранпаспорт. Обязательно проследите за тем, чтобы продавец правильно указал ваши имя, фамилию и адрес проживания в России и перечень купленных товаров. Иногда продавцы не указывают товар в чеке, а просто прикрепляют к нему оплаченный счет. Кроме того, необходимо, чтобы в чеке была указана сумма НДС, которую вам должны возместить при выезде из страны, а также дата оплаты товара и время, в течение которого необходимо проставить штамп таможни (без штампа чек считается недействительным).

Обязательно проследите за тем, чтобы продавец правильно указал ваши имя, фамилию и адрес проживания в России и перечень купленных товаров. Иногда продавцы не указывают товар в чеке, а просто прикрепляют к нему оплаченный счет. Кроме того, необходимо, чтобы в чеке была указана сумма НДС, которую вам должны возместить при выезде из страны, а также дата оплаты товара и время, в течение которого необходимо проставить штамп таможни (без штампа чек считается недействительным).

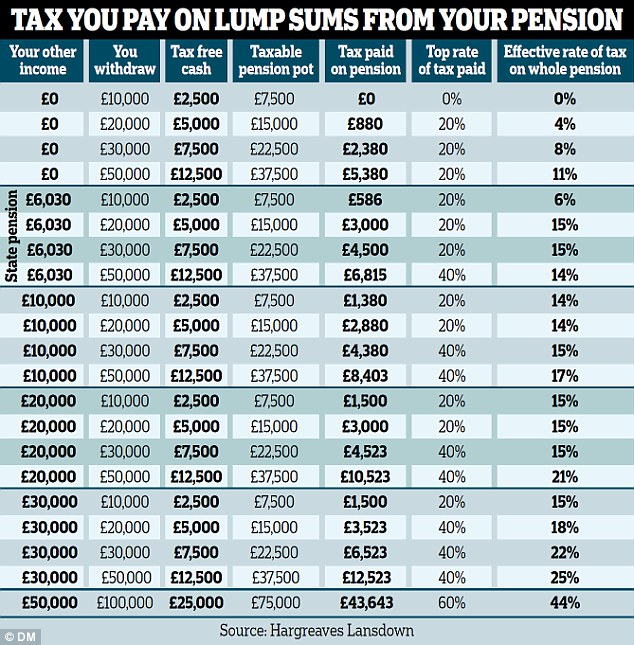

Возврат денег

После того как вам оформили чек, важно определиться, каким образом вы хотите получить деньги — наличными в Tax Free бюро или на банковскую карточку. Если вы предпочитаете второй вариант, необходимо оговорить это с продавцом, поскольку может потребоваться оформление дополнительных бумаг. Так, во Франции тем, кто желает получить возврат НДС на банковскую карту, в магазине дают две специальные квитанции и конверт. После прохождения всех формальностей его вместе с одной из квитанций отправляют в банк, который зачислит причитающуюся сумму на ваш счет. Правда, счет должен быть открыт в валюте той страны, где вы делали покупки.

Правда, счет должен быть открыт в валюте той страны, где вы делали покупки.

При выезде из страны вы должны предъявить заполненный чек работнику таможни. Он проставит на нем штамп, подтверждающий вывоз товара. После этого вы сможете получить свои деньги в специальных пунктах возврата — Tax Free бюро. Такие бюро есть во всех аэропортах и вокзалах. Причем в некоторых странах эти пункты находятся за чертой паспортного контроля, поэтому деньги можно забрать уже проходя на посадку в самолет. Но иногда они расположены в общем зале, в который после прохождения таможенников уже не пустят. Поэтому после того, как вы оформите Tax Free чек, вам уже не удастся получить наличные. В таком случае это можно сделать на родине в одном из российских банков, которые работают с системой Tax Free (например, «Внешторгбанк 24», «Альфа Банк», «Промсвязьбанк»).

Если возврат денег осуществляется в России, то выплатить их могут в рублях по курсу на день возврата. Иногда пункты выдачи наличных и таможня находятся в разных концах аэропорта, так что лучше заранее узнать их расположение. Сделать это позволяют специальные листовки-памятки, которые можно взять практически во всех магазинах, входящих в систему Tax Free. Не забывайте, что эта процедура занимает некоторое время, в зависимости от аэропорта и наличия очереди. Поэтому приезжайте в аэропорт заранее.

Сделать это позволяют специальные листовки-памятки, которые можно взять практически во всех магазинах, входящих в систему Tax Free. Не забывайте, что эта процедура занимает некоторое время, в зависимости от аэропорта и наличия очереди. Поэтому приезжайте в аэропорт заранее.

Что же касается самой процедуры возврата денег на границе, она проста: вы предъявляете в бюро Tax Free чек, вам выдают указанную в нем сумму. Обычно деньги выплачивают в валюте страны пребывания. После получения таможенного штемпеля следует прийти в бюро Europe Tax-free Shopping, где вам вернут деньги наличными в валюте, которую вы выберете. Бюро возврата налога на добавленную стоимость находятся во всех крупных аэропортах, на вокзалах и автомобильных дорогах. При выплате денег с вас возьмут комиссионные. То есть, если НДС составляет 15%, то реально вам вернут примерно 10%. Размер налога и комиссионные в разных странах ЕС различны, в среднем — от 6% до 20% от стоимости покупки.

Важно знать один нюанс. В некоторых странах на таможне вас могут попросить предъявить купленные товары, поэтому не убирайте их в багаж. Покупка должна быть упакована и запечатана. Только в этом случае вам проставят на чеке штамп таможни. Вещи, предъявляемые таможеннику, должны быть неиспользованными и неношеными, с целыми пломбами.

В некоторых странах на таможне вас могут попросить предъявить купленные товары, поэтому не убирайте их в багаж. Покупка должна быть упакована и запечатана. Только в этом случае вам проставят на чеке штамп таможни. Вещи, предъявляемые таможеннику, должны быть неиспользованными и неношеными, с целыми пломбами.

| Страна |

Минимальная сумма покупки в национальной валюте (может меняться в зависимости от оператора Tax Free) |

Ставка НДС в стране, проценты |

Сколько можно получить на руки (в процентах от покупки) |

| Австрия | 75,01 | 10/20 | 5,5-7,5/12-15 |

| Аргентина | 70 | 21 | 11,4-16 |

| Бельгия | 125,01 | 6 | 4 |

| Великобритания | 30 | 17,5 | 3,6-13,8 |

| Германия | 25 | 7/16 | 2,5-3,5/8,0-12,7 |

| Голландия | 137 | 6-19 | 3,75/9,5-14,75 |

| Греция | 137 | 13/18 | 6,0-9,75/9,4-13,5 |

| Дания | 300 | 25 | 15,6-19 |

| Ирландия | 0 | 21 | 7,0-16,5 |

| Исландия | 4000 | 14/25 | 7,5-8,0/13,75-15 |

| Испания | 90,15 | 7/16 | 5/10-13 |

| Корея | 30000 | 10 | 5,0-8,2 |

| Норвегия | 280 | 12/25 | 7,1-7,5/11,3-18,5 |

| Португалия | 5,8 | 12/17 | 7,2-8,0/8,6-11 |

| Сингапур | 300 | 5 | 1,7-2,6 |

| Словения | 15001 | 8,5/20 | 2,5-6,0/5,0-15 |

| Финляндия | 40 | 17/22 | 10-11/10-16 |

| Франция | 175 | 19,6 | до 16,4 |

| Хорватия | 500 | 22 | 14,0-16,8 |

| Чехия | 1001 | 5/22 | 2-3/13-16 |

| Швейцария | 400 | 8 | 5,0-6,3 |

| Швеция | 200 | 12/25 | 5,0-8,0/12,5-18 |

РЕКЛАМА

сколько процентов вернут, как получить

Главная > Испания > Андалусия > Кордова

Минимальная сумма для получения Tax Free в Испании — 90. 16 €.

16 €.

Возврат НДС / Tax Free в Испании

Чтобы получить назад деньги, необходимо:

- Если сумма единовременной покупки превышает 90.16 €, Вы можете попросить кассира оформить Tax Free чек. Иногда при оформлении чека просят предъявить паспорт.

- Вы получите чек на возврат Tax Free и конверт Global Blue (можно без конверта) со списком всех пунктов выплаты. Оригинал чека должен быть прикреплён к формуляру на возврат налогов.

- С оформленным чеком и заполненными полями (паспортные данные, имя, адрес места жительства), при выезде на границе ЕС (последняя страна ЕС при выезде. То есть если из Испании в Россию, то штамп ставится в аэропорту Испании. Если полет через Германию, то штамп ставится в аэропорту Германии) необходимо предъявить чек таможенникам. Они должны поставить на чеке выездной штамп. Иногда просят предъявить купленные вещи в оригинальной упаковке.

- После этого Вы можете вернуть сумму налога в одном из 700 пунктов Global Blue по всему миру, в том числе у себя на родине.

- Сумма возврата (при вычете дополнительной комиссии Global Blue) составляет около 10 — 13%.

- Если Вы после Испании сразу попадаете в другую страну ЕС, то штамп на чеки Такс Фри надо ставить при выезде из ЕС. То есть, сделав покупки в Испании и вылетая в Россию из Германии / Италии / Франции, чеки Вы должны проштамповать на таможне в Германии / Италии / Франции, при выезде из страны.

БЕЗ ШТАМПА ТАМОЖНИ налог не возвращается.

Имейте ввиду:

- Три шага получения денег: получить чек — поставить на чек штам таможни — получить деньги в пункте Global Refund. Не пропускайте средний шаг!

- Поставить штамп на чеки из Испании в России / Украине нельзя. Поставить штамп НЕ в стране ЕС тоже нельзя.

- При поездке на машине штамп ставится при пересечении границы последней страны ЕС: нужно обратиться в таможенный пункт на границе и попросить поставить штамп.

- Со штампом от пограничников вы можете получать такс-фри где угодно, в том числе в России, в том числе на кредитку по почте. Не обязательно стоять в очереди в аэропорту в окошечко Global Refund.

- Не надейтесь вернуть ВЕСЬ НДС. Посредник — Global Refund — берет свой процент. Вам вернут около 10 — 13%, в зависимости от суммы покупок.

НАВЕРХ

НДС в Испании

- Стандартный налог НДС: 21%

- Еда: 10%

- Лекарства, книги, журналы и некоторая еда: 4%

НАВЕРХ

Пункты возврата налога в России:

Москва:

«Мастер-Банк» (ОАО)

1. Руновский переулок, д. 12, Москва

Часы работы: Пн-Чт: 9.30-17.30, Пт: 09. 30-16.15, Сб-Вс: выходной

30-16.15, Сб-Вс: выходной

2. Ленинградское шоссе, д. 13, корп. 1, Москва

Часы работы: Пн-Пт: 9.30-19.30 (перерыв: 11.00-11.15; 14.00-14.30; 17.30-17.45)

Сб: 10.30-18.30 (перерыв: 13.30-14.00)

Вс: выходной

3. Пятницкая улица, д. 31/2, стр. 3, Москва

Часы работы: Пн-Пт: 9.00-20.00 (перерыв: 11.00-11.15; 14.00-14.30; 17.30-17.45)

Сб: 10.30-18.30 (перерыв: 13.30-14.00), Вс: выходной

4. Тверская улица 9 и 15, Москва

Часы работы:

Пн-Пт: 9.00-20.30 (перерыв: 11.00-11.15; 14.00-14.30; 17.30-17.45)

Сб: 10.30-18.30 (перерыв: 13.30-14.00), Вс: выходной

5. Минская улица 14, стр.1, Москва, 121096, Россия

Примечание:Операции по возмещению начнутся в январе 2013.

6. 1-ая Тверская-Ямская улица 12, Москва

Примечание:Операции по возмещению начнутся в январе 2013.

ЗАО «Банк Интеза»

1. Краснопролетарская улица30, стр. 1, Москва, Россия, 127473

1, Москва, Россия, 127473

Часы работы: По-Пт: 09.00 — 20.00, СБ-Вс: выходной

электронная почта: [email protected]

2. Садовая-Черногрязская улица 16-18, стр.1, Москва, Россия, 05064

Часы работы: По-Пт: 09.00 — 20.00, СБ-Вс: выходной

3. Большой Гнездниковский переулок, дом 1, стр. 2, Москва, Россия

Часы работы: По-Пт: 09.00 — 20.00, СБ: 10.00 — 17.00, Вс: выходной

электронная почта: [email protected]

СМП БАНК

1.Кутузовский пр-т 23, стр. 1, Москва

2.Неглинная улица 8/10, Москва

Санкт-Петербург:

Cash Refund Санкт-Петербург

Невский пр.151, Санкт-Петербург

«Мастер-Банк» (ОАО)

Малая Садовая, д. 4, литер А, Санкт-Петербург

СМП БАНК

1.Пр-т Большевиков 3, корп.1,лит.А, Санкт-Петербург

2.Большой проспект П. С.,д.10, стр.литер А, офис 2Н,

С.,д.10, стр.литер А, офис 2Н,

Нижний Новгород:

«Мастер-Банк» (ОАО)

Родионова 195, офис 2, Нижний Новгород

Калининград :

ЗАО «Банк Интеза»

Сержанта Колоскова 4 А, Калининград

СМП Банк

Эпроновская 1, Калининград

Часы работы: Пн-Пт: 09:00 — 19:00, Сб-Вс: выходной

НАВЕРХ

Главная > Испания > Андалусия > Кордова

В Китае ввели аналог tax free — Российская газета

Китай вводит систему поощрения иностранных покупателей, аналогичную tax free, действующей в ряде стран Европы. Постановление об этом опубликовало министерство финансов КНР, сообщают в Ассоциации туроператоров России (АТОР).

«В целях оптимизации системы налогообложения и развития туризма принято решение о возврате иностранным гражданам налоговых отчислений с покупок», — говорится в тексте постановления.

Например, в Германии при покупке товара на сумму, превышающую 29 евро, можно вернуть 19 процентов его стоимости в аэропорту, предъявив соответствующие документы, или же получить деньги по возвращении в Россию.

В Поднебесной иностранных туристов, оставляющих деньги в китайских магазинах, хотят поощрить возвратом суммы в размере 11 процентов от общей стоимости покупки. Но есть условие: на компенсацию можно рассчитывать, если все покупки сделаны в одном магазине, а их стоимость превышает 500 юаней, что равно примерно 80 долларам США. Если стоимость приобретенных товаров не превышает 10 тысяч юаней, то турист может получить налоговый возврат наличными или на счет в банке. Если же цены покупок выше этой отметки, то возврат можно будет получить только банковским переводом.

На финансовое поощрение могут рассчитывать гости из-за рубежа, чей срок пребывания на территории КНР не превышает 183 суток. При этом все документы должны быть оформлены в течение 90 суток с момента покупки. «Подобный возврат НДС, равный 11 процентам от стоимости покупок, действовал с января 2011 года для туристов, посещающих провинцию Хайнань — это популярное направление для пляжного отдыха. Минимальная сумма, необходимая для возврата НДС на Хайнане, — 800 юаней в одном магазине», — рассказали в АТОР.

Возврат налога по новой системе распространяется на такие покупки, как одежда, обувь, косметика, часы, ювелирные украшения, электроника, канцелярские и спортивные товары, медицинские инструменты и мебель. Товары должны быть в оригинальной упаковке. В магазинах, где продаются товары, предназначенные для вывоза и подпадающие под правила возврата налога, будут помещены соответствующие объявления на китайском и английском языках.

Для оформления возврата налоговых отчислений туристу на выезде — в аэропортах, морских портах и сухопутных пунктах пересечения границы — необходимо будет предъявить удостоверение личности и чек на покупку. Для сравнения, в Германии требуют еще предъявить билет — в бумажном или электронном виде.

Бесплатное подключение к Wi-Fi во многих аэропортах отсутствует. Так что, если вы забудете взять с собой распечатанный билет, деньги вам не вернут. С недавних пор, рассказывают туристы, в Германии появилась еще одно новшество. Если вы хотите получить возврат наличными прямо в аэропорту, придется заплатить за оформление каждого чека по три евро. При этом сумма возврата по чеку может составлять два евро.

При этом сумма возврата по чеку может составлять два евро.

Пошаговая покупка бытовой техники в Alza

Судя по опросу во ВК, большинство студентов приедет на курсы завтра, студентов Подебрад.ру встретит бесплатный трансфер и после заселения в общежитие начнется суета: регистрация в школе, МВД, покупка ложек, плошек и бытовой техники для начала жизни в Чехии.

С посудой все просто: можно купить в хозтоварах на Palackého 70/19 между общежитием и главной площадью, дойти до Теско или вовсе доехать прямым автобусом до пражской Икеи и по-серьезному закупиться. Бытовую технику можно найти в Elektro Oáza напротив Теско или в электротоварах в Теско, но я бы рекомендовал более радикальный вариант — покупать онлайн в Альзе (чеш. Alza). Собственно, в Чехии вообще принято многое покупать удаленно, я давным-давно покупаю онлайн и лампочки, и зубные щетки, и канцтовары. Это попросту выгодно, удобно и потому популярно даже при проживании в Праге, т.к. вы избавлены от необходимости выискивать в оффлайне нужные товары, хорошие цены, тратить минимум пару часов на дорогу до магазина и обратно.

Сайт Альзы расположен по адресу www.alza.cz и является крупнейшем в Чехии интернет-магазином электроники, компьютеров, бытовой техники, детских игрушек, парфюмерии и многого другого. Ассортимент просто гигантский, покупки удобно совершать благодаря отличному веб-сайту, приложению для телефонов, широкой сети пунктов выдачи и множеству вариантов по оплате. Салонов как таковых нет ни у Альзы, ни у других магазинов, в Чехии принято выбирать все онлайн, а не щупать в магазинах. Немаловажным является то, что даже в Альзе часть товаров доступна к получению лишь спустя несколько часов или дней, а потому формат «поехал в оффлайне — выбрал на месте — купил на месте» не всегда работает.

Главным достоинством онлайн-покупок является то, что по закону вы имеете право на возврат товара в течение 14 дней без объяснения причин, а оффлайновые магазины могут принимать товар обратно товар без брака лишь на свое усмотрение. Также я смело могу назвать Альзу самым беспроблемным магазином в вопросе гарантийного ремонта, см. отдельную статью.

отдельную статью.

Регистрация

Идем на www.alza.cz и первым делом можем переключиться на английскую версию через иконку в правом верхнем углу. Около года назад Альза стала доставлять по всему ЕС и потому обзавелась интерфейсом с огромным количеством языков.

Регистрироваться на сайте не обязательно, но если вы хотите хранить историю покупок и иметь под рукой все гарантийные талоны, то через верхнее меню можно создать себе учетную запись.

При регистрации можете сразу указать адрес общежития для доставки:

- Подебрады: Jana Opletala 77, 290 01 Poděbrady

- Марианские Лазни: Hlavní třída 390, 353 67 Mariánské Lázně

- Кристалл: Jose Martiho 407/2, 162 00 Praha 6

- Гостиварж: Weilova 1144/2, 102 00 Praha 10

5 цифр перед названием города являются почтовым индексом, т.е. у Подебрад почтовый индекс 290 01.

Также вы можете сохранить в своем профиле данные своего ISIC (если вы уже в вузе) или Alive (выдаваемый студентам UJOP с 2019/20 года вместо ISIC) для получения студенческой скидки:

Выбор товаров

В каталоге Альзы чего только нет: ноутбуки, телефоны, чайники, утюги и многое другое. Кстати, критерии по выбору ноутбука см. в отдельной статье.

Кстати, критерии по выбору ноутбука см. в отдельной статье.

Например, я могу порекомендовать купить кувшин-фильтр для воды, пить воду из-под крана вполне можно, но она не очень вкусная. Спустя пару лет жизни мне надоело таскать упаковки воды из супермаркета и перешел на фильтры Brita, выгодно и удобно:

Картридж на месяц стоит около 100 крон, а отфильтровать им можно порядка 150 литров и вода не отличается от бутилированной. Я бы даже сказал, что она вкуснее. Благодаря огромному ресурсу картриджа мы воду из фильтра не только для непосредственного употребления используем, но и для чайника, приготовления пищи.

Собираем все в корзину и по клику на нее в правом верхнем углу проверяем комплектность. Обратите внимание, чтобы вам к товарам не добавились платные «чрезвычайно выгодные предложения» в виде расширенной гарантии, аксессуаров или подобного:

На этой же странице можно применить скидочные купоны. Купоны периодически можно найти в Сети на разного рода форумах, блогах, в скидочных каталогах. Наиболее полно и оперативно обновляются купоны на blog.doprofilu.cz/nezarazene/slevovy-kupon-alza.html. Вы потратите немало времени на поиск работающего купона, но шанс есть.

Наиболее полно и оперативно обновляются купоны на blog.doprofilu.cz/nezarazene/slevovy-kupon-alza.html. Вы потратите немало времени на поиск работающего купона, но шанс есть.

Если все ОК, то жмем зеленую кнопку в правом нижнем углу и переходим к выбору оплаты, доставки.

Оплата и доставка

Альза не только работает с почтой и целым рядом транспортных компаний, но и имеет сеть собственных салонов, AlzaBox (автоматов по выдаче заказов) и даже свою службу доставки. Для новоприбывших студентов, опасающихся почты, явно лучшим решением будет AlzaBox. Находится он перез зданием супермаркета Albert, что в паре шагов от учебного центра:

Не заметить его сложно:

В свою очередь, оплату можно разделить на 2 варианта: предоплата (картой, банковский перевод и пр.) или наложенный платеж (чеш. Dobírka). Само собой, наложенный платеж дороже: по предоплате доставка на отделение почты обойдется в 55 крон, а при наложенном платеже — уже в 94 кроны. Если вы поначалу не доверяете почте, то можете заказывать с оплатой при получении, но лично я уже 7 лет даже на самых странных сайтах плачу с предоплатой и всегда получал товары без проблем.

Итого видим стоимость доставки:

Переходим по зеленой кнопке к выбору адреса доставки. Если вы зарегистрировались, то адрес отобразится автоматически:

Если вы при регистрации не указали данные карты ISIC, то можно их добавить здесь.

По синей кнопке можно завершить заказ, а по зеленой — перепроверить все еще раз:

Далее — заказ успешно отправлен:

Чтобы вы не забыли, номер заказа вам отправят в электропочту и SMS, а после передачи посылки почте, она вас будет информировать о ходе доставки. Типичный срок доставки составляет 1 рабочий день.

Кстати, по крайней правой кнопке вы можете отправить свое «спасибо» Подебрадам.ру:

Или даже мне лично:

За такие благодарности Альза дает бонус на покупки, авось и наберется так на новый сервер для сайта или фотоаппарат. Я буду чрезвычайно признателен и напишу спустя пару месяцев в комментариях, сколько удалось собрать бонусов, возможно ли что-то существенное купить на них.

После получения на электропочту подтверждения о доставке вашего заказа в AlzaBox (обычно это утро следующего дня) направляемся к нему:

Вводим авторизационный код из письма:

Проводим оплату картой (если не оплатили сразу онлайн и не сэкономили 20 крон):

Заказ обрабатывается:

Вуаля, одна из ячеек раскрывается, а в ней — ваш долгожданный товар:

У AlzaBox есть разные размеры ячеек, но все же далеко не любой товар можно так заказать. При заказе крупных товаров такой вариант будет недоступен при оформлении заказа и придется использовать доставку почтой (см. ниже) или вовсе курьерские доставки.

FAQ

А можно забрать заказ самовывозом в салоне Альзы?

Да, у Альзы огромное количество филиалов и в любой из них можно заказать доставку. В салоны Альзы доставка обходится в 30 крон, а при получении в центральном магазине на Jateční 33a в Праге 7 — и вовсе бесплатно.

Центральный салон огромен и находится в складской зоне. При заказе на сайте выбираем способ доставки “Prague 7 — Holešovice” и ждем в электропочте подтверждение о готовности вашего заказа к выдаче.

При заказе на сайте выбираем способ доставки “Prague 7 — Holešovice” и ждем в электропочте подтверждение о готовности вашего заказа к выдаче.

Сначала идем на оплату: вперед до конца и затем направо до конца:

Вбиваем на терминале номер заказа, засовываем деньги, получаем квитанцию на выдачу:

На выдачу идем обратно ко входу и затем налево до конца, ждем появления вашего номера над одним из окон, где вам выдадут ваш заказ:

Сложно для новичка, да, но тут огромный оборот за день и потому такая система.

Ближайший к Подебрадам филиал Альзы находится в Колине на Jaselská 876, при желании из Подебрад несложно доехать даже на велосипеде.

Я не хочу ехать ни в салон, нет у меня и AlzaBox поблизости — можно получить по почте?

Да, называется этот вариант “Czech Post – Package to the Post Office”. Очень удобна именно эта доставка почтой на ближайшее отделение почты (чеш. Balík na poštu), т.к. это недорогой и быстрый вариант, при наличии товара на складе уже на следующий день посылка будет вас ждать. В Подебрадах почта находится на Jiráskova 6, всего в паре сотен метров от общежития и напротив нашего сезонного офиса. По пути со школы можно зайти:

В Подебрадах почта находится на Jiráskova 6, всего в паре сотен метров от общежития и напротив нашего сезонного офиса. По пути со школы можно зайти:

Заказывать доставку на почту можно на любое отделение в стране, даже никоим образом не относящуюся к вашему дому — вам на электропочту и в SMS отправят трекинг, а на почте по нему выдадут посылку. Думаю, что особенно это удобство «посылки на почту» оценят туристы.

Многие интернет-магазины (но не Альза) почта привезти посылку и прямо в общежитие курьером (чеш. Balík do ruky), но я не вижу смысла в Подебрадах доплачивать за это. Такая доставка при условии предоплаты может быть удобна в Праге, где что у Гостиваржа, что у Кристалла почта находится очень далеко от общежития и нужно специально ехать — тогда курьер наверняка оставит посылку на ресепшне.

Я хочу отменить заказ, как мне это сделать?

Вы можете сделать это по ссылке „Stornovat objednávku“ прямо из письма, которое вам пришло после создания заказа:

В Альзе есть скидки для студентов по ISIC?

Да, есть. Размер скидки сложно предугадать заранее, да и в целом он невелик, но в среднем пару процентов можно сэкономить. Каталог специальных предложений для студентов см. на www.alza.cz/EN/student.htm.

Размер скидки сложно предугадать заранее, да и в целом он невелик, но в среднем пару процентов можно сэкономить. Каталог специальных предложений для студентов см. на www.alza.cz/EN/student.htm.

В Альзе самые низкие цены по Чехии?

Нет, не самые, спустя год-два жизни в Чехии я рекомендую начинать пользоваться агрегаторами цен www.heureka.cz, www.zbozi.cz и аккуратно выискивать наиболее выгодные цены в более мелких магазинчиках.

Альза отлично подходит для покупок в первое время и в целом при желании купить максимум необходимых вещей в одном месте за адекватные деньги.

А в какое окно мне на почте идти с трекингом для получения посылки?

На входе на почту возьмите номерок по кнопке „Balíkové zásilky“, на подебрадской почте это третья кнопка сверху:

В окно в идеале подайте листочек с написанным трекингом, дабы не диктовать его.

Подробно ознакомиться с порядком получения и отправки почты можно в отдельной заметке, использование почты относится в Чехии к одним из ежедневному быту и без почты не удастся обойтись уже при поступлении в вузы.

Другие заметки по теме

TaxFree на практике :: Вастрик.ру

В чате просят рассказать про TaxFree и как его получают на практике. Рассказываю.

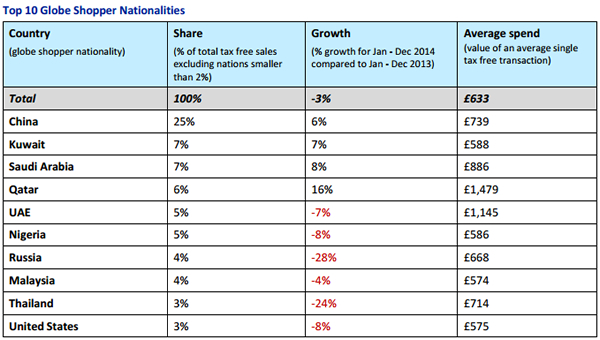

TaxFree даёт вам возможность купить новый айфон где-нибудь в Европе или США, а затем вернуть 10-20% от его цены — для каждой страны цифра индивидуальна и зависит от НДС в ней. С больших покупок сумма заметная, с айфона она может даже окупить билеты до Германии и обратно.

По сути вернуть вам НДС может и сам магазин, это даже называется отдельным словом — VAT Free. Но на практике магазинам лениво и дорого заниматься всей этой финансовой волокитой, потому для этого придумали провайдеров TaxFree. Это посредники, которые берут на себя часть забот, но при этом забирают небольшой процент от вашего налога.

Каждый магазин сотрудничает с разными провайдерами TaxFree. Самые популярные в Европе — Global Blue, Premier Tax Free, Tax Free Worldwide, Euro Free Shopping. У них бывают разные правила — кто-то возвращает только на карту, кто-то налом в определенных местах. Покупая в новом месте я всегда уточняю эти детали, но суть у всех одна. Продавцы обычно с удовольствием всё рассказывают.

Покупая в новом месте я всегда уточняю эти детали, но суть у всех одна. Продавцы обычно с удовольствием всё рассказывают.

Когда вы скажете чуваку на кассе волшебное слово «такс фри», у вас спросят загранпаспорт и дадут красивую бумажку, куда продавец обычно сам за вас впишет всю нужную информацию. Теоретически паспортные данные можно заполнить и самому, если паспорт не взяли, но не рекомендую. Некоторые без него отказываются давать бумажку, да еще и вдруг заполните что-нибудь не так.

Ваша главная задача — поставить на этой бумажке печать таможенника, когда вы будете вылетать из страны. Если вы катаетесь по ЕС — ставить печать надо в последней (!) стране Шенгена, из которой вы возвращаетесь на родину. Грубо говоря сразу перед тем, как вам поставят печать в паспорт.

В теории можно даже улететь, вернуться обратно в течение 3 месяцев и поставить эту печать. Но тут есть одна проблема — по правилам TaxFree товар должен быть в заводской упаковке и с целыми бирками (в случае одежды). «Заводская упаковка» не означает, что с айфона даже пленочку снимать — просто он должен лежать в своей коробочке и выглядеть «новым» для таможенника. Я после покупки DJI Mavic два месяца на нём летал, а потом запаковал в коробку и повез получать TaxFree. Всё было ок.

«Заводская упаковка» не означает, что с айфона даже пленочку снимать — просто он должен лежать в своей коробочке и выглядеть «новым» для таможенника. Я после покупки DJI Mavic два месяца на нём летал, а потом запаковал в коробку и повез получать TaxFree. Всё было ок.

По факту же таможенники, особенно в аэропортах, очень ленивые и скучающие от бесконечного одиночества люди. Потому им абсолютно насрать какая у вас там упаковка и вообще кто вы такой. Они берут бумажку, спрашивают «товар с собой?» и сразу ставят печать, не дожидаясь ответа. Пару раз меня просили «покажите коробочку», но даже не смотрели на неё.

Окошко таможни с печатями для TaxFree в аэропортах находится в рандомных местах, но всегда где-то между стойками регистрации и паспортным контролем. Таможня всегда идет ДО паспортного контроля, автомобилей тоже касается. И еще частый тупняк туристов — сдать коробку в багаж на регистрации. Её надо брать с собой, могут спросить.

Получив печать на бумажку, вы по сути получаете право воспользоваться этими деньгами. Они ваши, только надо их как-то обналичить. Как я сказал выше, вы даже можете вернуться обратно в магазин с этой печатью и получить деньги на кассе — это будет тот самый VAT Free. Я его использую, потому что всё равно возвращаюсь в Литву когда выезжаю на неделю в Россию. Магазин в таком случае возвращает полный налог без всяких комиссий вообще, так что на сдачу можно прикупить еще что-нибудь. А потом оформить и на новую покупку таксфри, ггг. Так я купил DJI Osmo Mobile на чек таксфри, полученный от DJI Mavic. Вигода. Но этот вариант, очевидно, подходит не всем. Потому оформляйте Global Blue или что вам там предлагают.

Они ваши, только надо их как-то обналичить. Как я сказал выше, вы даже можете вернуться обратно в магазин с этой печатью и получить деньги на кассе — это будет тот самый VAT Free. Я его использую, потому что всё равно возвращаюсь в Литву когда выезжаю на неделю в Россию. Магазин в таком случае возвращает полный налог без всяких комиссий вообще, так что на сдачу можно прикупить еще что-нибудь. А потом оформить и на новую покупку таксфри, ггг. Так я купил DJI Osmo Mobile на чек таксфри, полученный от DJI Mavic. Вигода. Но этот вариант, очевидно, подходит не всем. Потому оформляйте Global Blue или что вам там предлагают.

Самый быстрый способ — пойти в дютик прям в аэропорту и получить их в любой интересующей вас валюте из кассы. Иногда обналичиванием TaxFree занимаются обменники в зоне вылета, можно уточнить таможенника. Эти пункты называются Tax Free cash Refund, можно самому поискать на карте. Минус этого способа — аэропорт заберет себе 10% «комиссии» от суммы, которую вы обналичиваете. Классика.

Классика.

Еще один способ, если ваш оператор TaxFree поддерживает возврат по безналу и вы заполнили данные своей карты на бумажке — опустить её в специальный почтовый ящик прямо после таможенника в аэропорту. Почта отправит бумажку обратно в магазин, который в течение нескольких недель перечислит вам на карту всю сумму, хотя возможно за вычетом небольшой комиссии за перевод.

Еще в чате подсказали, что в некоторых странах типа Чехии TaxFree можно получить сразу же при покупке. Схема похожая на предыдущую, но работает только если вы покупаете товар за безнал. То есть вам продают айфон сразу же с вычетом налога, но потом вы всё равно должны подойти на таможню, поставить печать и опустить бумажку в ящик. Если этого не сделать — спустя 1-3 месяца магазин спишет с вашей карты налог, который вы не заплатили. Магазину ведь чем-то придется отчитываться перед налоговой.

Наконец, для жителей Москвы и Санкт-Петербурга есть еще популярный и удобный вариант — обналичить по прилету домой. Идете на сайт своего оператора (он написан на бумажке), смотрите в каких банках вам смогут обналичить этот чек, и едете туда после работы. Банк берет всего 1-2% комиссии и выдаёт сразу в рублях. Период обналичивания чаще всего не ограничен, но у некоторых бывают исключения типа максимум 3 месяца. Это всегда пишут на сайте.

Короче на практике получение TaxFree — полная фигня и занимает 5 минут на кассе в магазине плюс 3 минуты в окошке таможенника. Кажется сложным только в первый раз. Главное — получить печать. Самое сложное во всём процессе — разбудить таможенника, потому что у вас рейс в 4 утра и он еще сладко спит у себя в коморке.

upd: Забыл про самый крайний вариант, если никакой другой способ обналички не сработал. Всегда можно отправить чек по почте!

Чехия — Физические лица — Налоги на доходы физических лиц

Чешские налоговые резиденты обычно облагаются чешским подоходным налогом со своего дохода по всему миру. Налоговые нерезиденты обычно облагаются налогом только с доходов, считающихся доходом из чешских источников.

Ставки НДФЛНа 2020 год ставка подоходного налога с физических лиц (НДФЛ) составляла 15%, рассчитываемая от так называемого сверхвалового дохода.

С 2021 года Чешская Республика возвращается к прогрессивному налогообложению с введением предельной ставки в 23%.

- Валовой доход до предела выплаты социального обеспечения (порог на 2021 год составляет 1 701 168 чешских крон, что примерно равно 77 000 долларов США) будет облагаться ставкой 15%; и

- К валовому доходу, превышающему 1701168 чешских крон, применяется ставка 23%

Поскольку прогрессивная ставка налога будет применяться ко всем типам доходов, некоторые пассивные доходы, такие как прирост капитала или доход от аренды (в сочетании с доходом от занятости), могут повлечь за собой более высокое налоговое бремя. Однако для большинства лиц, имеющих доход только от работы, это изменение приведет к эффективному снижению налогообложения при найме на работу.

Надбавка солидарности в размере 7% для лиц с высоким доходом была отменена с 2021 года. (По состоянию на 2013 год «взнос солидарности» составлял 7% от валового дохода от занятости и дохода от самозанятости за вычетом вычитаемых из налогооблагаемых доходов расходов, превышающих размер социального обеспечения Был введен предел выплат. Этот дополнительный «взнос солидарности» применялся только к доходам от занятости и предпринимательской деятельности.)

Отдельная налоговая базаСпециальная налоговая база со ставкой 15% вводится для отдельных видов нечешских инвестиционных доходов (например,грамм. дивиденды и проценты из-за рубежа) с 2021 г.

Физические лица смогут включать доход от капитала из-за границы в эту отдельную налоговую базу; и они будут облагаться налогом по ставке 15%. Однако налоговые льготы или статьи, вычитаемые из налогооблагаемой базы, не будут применяться для уменьшения этой налоговой базы.

Поскольку прогрессивные предельные ставки в размере 23% применяются ко всем видам доходов, включение отдельных доходов от иностранного капитала в отдельную налоговую базу может гарантировать, что они будут по-прежнему облагаться налогом только по ставке 15%.

В Чешской Республике нет местных налогов на прибыль.

Налоговый кодекс Чешской Республики на 2021 год | Accace

Корпоративный подоходный налог (КПН) — ставкиКорпоративный подоходный налог взимается по общей ставке 19%.

К основным инвестиционным фондам применяется ставка корпоративного подоходного налога 5%. Пенсионные фонды облагаются налогом по ставке 0%.

Корпоративный подоходный налог — общая информация РезиденцияКомпания считается резидентом, если ее юридический адрес или место эффективного управления находится в Чешской Республике.

Налогооблагаемый доходКомпании-резиденты облагаются налогом со своего дохода по всему миру. Налогооблагаемый доход рассчитывается на основе бухгалтерской прибыли в соответствии с чешскими правилами бухгалтерского учета и корректируется для целей налогообложения. Компании-нерезиденты облагаются налогом только из чешских источников дохода.

Налоговый периодКалендарный год или финансовый год.

Налоговые декларации и начисленияНалогоплательщик обязан рассчитать подлежащий уплате налог в декларации по корпоративному подоходному налогу (самооценка).Срок подачи налоговой декларации обычно составляет три месяца. Если декларация по КПН подается налоговым консультантом или налогоплательщик подлежит обязательной проверке, срок подачи декларации по КПН составляет шесть месяцев.

Налоговые авансыАвансовые платежи должны выплачиваться раз в полгода, если последнее известное налоговое обязательство составляет от 30 000 до 150 000 чешских крон (прибл. 1135 — 5 670 евро). Тогда аванс составляет 40% от налогового обязательства. Если последнее известное налоговое обязательство превышает 150 000 чешских крон (прибл.5 670 евро), авансовый платеж составляет от предыдущего налогового обязательства и выплачивается ежеквартально.

ВычетыКак правило, расходы, понесенные при получении, обеспечении и поддержании налогооблагаемого дохода, полностью вычитаются из налогооблагаемой базы, если только они не указаны в качестве невычитаемых статей или статей, которые подлежат вычету только в пределах, установленных законом.

Отчисления на НИОКРРасходы на научно-исследовательские и опытно-конструкторские работы могут вычитаться из налоговой базы до 100%, соотв.110% расхода. Фактически затраты на исследования и разработки заявляются дважды, поскольку стоимость проекта исследований и разработок остается в исчислении налоговой базы. Удержание может производиться на срок до 3 лет.

Налоговый вычет на образованиеКомпании могут получить налоговые вычеты в двух формах. Вычет по активам, приобретенным для профессионального образования, может производиться дважды: сначала за счет амортизации актива, которая уменьшает налоговую базу, во-вторых, за счет вычета до 110% стоимости актива в год приобретения.Компании, предоставляющие профессиональное образование, могут вычесть 200 чешских крон (около 8 евро) за час учебной деятельности, что является второй формой удержания.

Налоговые убыткиНалоговые убытки, полученные после 1993 года, могут быть перенесены на 5 налоговых лет.

Начиная с июля 2020 года, налоговые убытки могут быть перенесены на 2 налоговых года. Максимальная сумма, которая может быть востребована, составляет 30 миллионов чешских крон (примерно 1 134 500 евро).

Освобождение от налогообложения- Не облагаются налогом следующие виды доходов:

- Дивиденды, выплачиваемые дочерней компанией (CZ или резидентом другого государства-члена ЕС) своей материнской компании (CZ или резидент другой страны-члена ЕС).

- Доход от продажи участия в дочерней компании (Чехия или резидент другого государства-члена ЕС).

- Дивиденды и доход от продажи участия в дочерней компании, если дочерняя компания не является резидентом ЕС из страны с «соглашением об избежании двойного налогообложения» и облагается корпоративным подоходным налогом в размере не ниже 12%.

Есть несколько условий, которые должны быть выполнены для того, чтобы иметь возможность претендовать на освобождение в соответствии с пунктами 1-3 выше. Ключевым условием является то, что материнская компания владеет не менее 10% акций дочерней компании не менее 12 месяцев подряд.Доход по пункту 1 не облагается налогом, если он также выплачивается резиденту Швейцарии, Норвегии, Исландии и Лихтенштейна.

ПоощренияИнвестиционные льготы доступны как для чешских, так и для иностранных инвесторов в следующих поддерживаемых областях:

- Обрабатывающая промышленность

- Технологические центры

- Центры услуг поддержки бизнеса — центры коллективного обслуживания, центры разработки программного обеспечения и центры ремонта высоких технологий, центры обработки вызовов и центры обработки данных

При соблюдении условий инвестиционные стимулы могут быть предоставлены в следующих формах:

- Льгота по налогу на прибыль до 10 лет

- Финансовая поддержка создания новых рабочих мест

- Финансовая поддержка обучения и переподготовки новых сотрудников

- Финансовая поддержка при стратегических инвестициях в производство или технологические центры

- Передача государственной земли по выгодной цене

- Освобождение от налога на недвижимость на срок до 5 лет

Дивиденды, выплачиваемые резидентам и нерезидентам, облагаются налогом у источника в размере 15%.

Однако, согласно директиве ЕС о материнских и дочерних компаниях, дивиденды, выплачиваемые дочерней компанией материнской компании, освобождаются от налогообложения при следующих условиях. Дивиденды, выплачиваемые дочерней компанией (Чехия, ЕС) ее материнской компании (Чехия, ЕС), освобождаются от налогообложения, если материнская компания владеет как минимум 10% долей в дочерней компании в течение как минимум 12 непрерывных месяцев. Аналогичный режим применяется также к дивидендам, выплачиваемым дочерней компанией в Чешской Республике материнской компании с местонахождением в Норвегии, Исландии, Швейцарии и Лихтенштейне.

Удерживаемый налог в размере 35% применяется, когда дивиденды выплачиваются в юрисдикцию, отличную от стран ЕС / ЕЭЗ или государств, с которыми Чешская Республика не заключила соглашение об избежании двойного налогообложения.

ПроцентыПроценты, выплачиваемые нерезидентам, облагаются налогом у источника в размере 15%. Освобождение может применяться, когда чешский резидент выплачивает проценты компании с постоянным местом жительства в ЕС, Швейцарии, Норвегии, Исландии или Лихтенштейне. Налогоплательщикам из ЕС / ЕЭЗ разрешается подавать налоговую декларацию для вычета расходов, связанных с выплатой процентов.

Ставка 35% применяется, когда проценты выплачиваются в юрисдикцию, отличную от государств ЕС / ЕЭЗ или государств, с которыми Чешская Республика не заключила соглашение об избежании двойного налогообложения.

РоялтиРоялти, выплачиваемые нерезидентам, облагаются налогом у источника в размере 15%. Роялти могут быть освобождены от налогообложения при выплате чешским налоговым резидентом компании из страны-члена ЕС, Швейцарии, Норвегии, Исландии или Лихтенштейна. Налогоплательщикам из ЕС / ЕЭЗ разрешается подавать налоговую декларацию для вычета расходов, связанных с роялти.

Ставка 35% применяется, когда роялти выплачиваются в юрисдикцию, отличную от государств ЕС / ЕЭЗ или государства, с которым Чешская Республика не заключила соглашение об избежании двойного налогообложения.

Правила предотвращения уклонения Тонкая капитализацияЗапрещается вычитать процентные расходы из кредитов, предоставленных связанными сторонами, если сумма кредитов в течение налогового периода превышает в шесть раз собственный капитал, если получателем кредита является банк или страховая компания, или превышает в четыре раза размер капитала для других получателей кредита. кредиты.

Чрезмерные затраты по займамЧрезмерные затраты по займам подлежат налогообложению только в пределах заранее определенного лимита. Лимит установлен на уровне 30% от налоговой прибыли до вычета налогов, процентов, амортизации, соответственно 80 миллионов чешских крон.

В то же время Закон о подоходном налоге позволяет уменьшить налоговую базу или разницу между доходами и расходами в следующие налоговые периоды на суммы, которые в соответствии с предлагаемым правилом увеличили налоговую базу или разницу между доходами и расходами в предыдущие налоговые периоды. периоды.Указанное уменьшение налоговой базы или разница между доходами и расходами допускается в том налоговом периоде, в котором налогоплательщик не достигает предела сверхнормативных затрат по займам.

Контролируемая иностранная компанияПри определении своей налоговой базы контролирующая компания учитывает так называемые включенные доходы, полученные контролируемой иностранной компанией. Включенная выручка покрывает, например, лицензионные сборы, доход от дивидендов, доход от продажи доли собственности, доход от продажи товаров и предоставления услуг от / до аффилированных лиц без добавленной стоимости / с небольшой добавленной стоимостью, страхование, банковские и другие финансовые услуги и т. д.

Так называемая включенная выручка составляет часть налоговой базы контролирующей компании пропорционально уставному капиталу контролируемой иностранной компании. Корректировка налоговой базы контролирующей компании на включенную выручку не производится при условии, что такая корректировка приведет к уменьшению налоговой базы контролирующей компании.

DAC6Чешская Республика внедрила директиву ЕС DAC VI, согласно которой трансграничные договоренности, реализация которых может привести к налоговым преимуществам, должны сообщаться налоговым органам.Первый срок отчетности был установлен 31 января 2021 года.

Трансфертное ценообразованиеПравила трансфертного ценообразования применяются между связанными сторонами (как резидентами, так и иностранцами). Стороны являются связанными, если одна из них имеет прямое или косвенное участие в капитале или праве голоса другой стороны в размере 25%. Стороны также могут быть связаны, когда одно и то же лицо участвует в управлении или контроле обеих сторон.

Если цены сделки между связанными сторонами отличаются от рыночных цен и разница не обоснована, налоговая база корректируется на разницу.

Международные аспекты Соглашения об избежании двойного налогообложенияУстранение двойного налогообложения (зачет или освобождение) возможно согласно соответствующему соглашению об избежании двойного налогообложения. Неиспользованная часть иностранного налога может быть вычтена как расход по налогу в следующем периоде.

Простой налоговый справочник для американцев в Чешской Республике

Налоги на иностранцев в США — Чешская Республика

В Taxes for Expats мы готовим налоговые декларации США для U.S. Граждане и держатели грин-карт, работающие в Чехии более 5 лет. Мы были проверены Государственным департаментом и внесены в список утвержденных налоговых органов Консульства США в Праге . Наши клиенты в основном приезжают из Праги, но у нас также есть несколько клиентов из Брно, Пльзеня и Остравы.

Как гражданин США или владелец грин-карты вы по закону обязаны подавать налоговую декларацию в США каждый год независимо от того, платите ли вы налоги в стране вашего проживания.

Предлагаем профессиональные налоговые услуги.Это означает, что мы найдем лучший и самый оптимальный способ подачи налоговой декларации в США и воспользуемся всеми возможными исключениями и вычетами. Но не менее важно — избегайте ошибок, которые позволили бы IRS запретить ваш возврат и наложить штрафы и пени. Вы также можете сделать их самостоятельно — не то чтобы мы это рекомендовали. Для получения дополнительной информации см. IRS.

Исключение иностранного заработка иностранного гражданина может быть подано только в том случае, если вы своевременно подаете налоговую декларацию. Это не происходит автоматически, если вы не заполните файл и даже можете потеряться.

У нас много клиентов, живущих в Чешской Республике, и мы знаем, как интегрировать налоги США в местные налоги на прибыль, которые вы платите. Любой чешский подоходный налог, который вы уже платите, может быть востребован в счет налоговых обязательств по вашей декларации в США на тот же доход.

Как эмигрант, проживающий за границей, вы получаете автоматическое продление до 15 июня после окончания календарного года. (Вы не можете подавать с использованием календарного года, который является стандартным в Чешской Республике для налоговых целей США). Однако вы должны уплатить любые налоги, которые могут быть уплачены до 15 апреля, чтобы избежать штрафов и пени.Вы можете получить расширение файла (по запросу) до 15 октября.

Существуют и другие формы, которые необходимо заполнить, если у вас есть иностранный банковский или финансовый счет; компания с иностранными инвестициями; или владеют 10% или более в иностранной корпорации или иностранном партнерстве. Если вы не подадите эту форму или подадите ее с опозданием, IRS может наложить штраф в размере 10 000 долларов США или более за форму. Эти штрафы подлежат оплате независимо от того, должны вы подоходный налог или нет.

Мы помогли сотням эмигрантов по всему миру догнать их прошлое U.S. налогов, потому что они не подали налоговые декларации в США в течение многих лет. Фактически, это наша специальность, и мы предлагаем 10% скидку клиентам, желающим подать несколько налоговых деклараций одновременно и полностью соответствовать требованиям IRS.

Поработайте с признанным экспертом, чтобы помочь вам подготовить американскую налоговую декларацию. Мы также можем предоставить налоговое планирование и консультации по другим налогам на экспатриантов; С нетерпением ждем сотрудничества с вами.

Ниже мы приводим информацию о чешской налоговой системе для американских экспатриантов.

Ставка подоходного налога с физических лиц в Чешской Республике фиксированная 15% .

Чешская республика подоходный налог уплачивается резидентами Чешской Республики с доходов, полученных из мировых источников. Физические лица-нерезиденты обязаны платить налог только с доходов, полученных из чешских источников. Место жительства определяется по месту жительства или по месту проживания в Чешской Республике не менее 183 дней соответствующего календарного года.

Чешская Республика подоходный налог уплачивается с налогооблагаемого дохода за вычетом расходов и разрешенных вычетов.Оцениваемый доход включает доход от бизнеса; трудовые доходы; прочий прирост капитала; дивиденды; аренда; процентный доход; аннуитетные и прочие доходы. Расходы не могут быть востребованы в отношении дохода от работы или прироста капитала (большинство из которых облагаются налогом у источника). Доход от занятости не может быть уменьшен за счет потери каких-либо других категорий доходов.

Основа — Резиденты облагаются налогом со своего мирового дохода; нерезиденты облагаются налогом только с доходов из чешских источников.

Место жительства — Физическое лицо является резидентом, если он / она имеет домашний адрес в Чешской Республике или находится в Чешской Республике в течение 183 дней или более в течение 12-месячного периода.

Статус подачи — Совместная оценка супружеских пар была отменена с 2008 года.

Налогооблагаемый доход — Существует 5 основных источников дохода: занятость, предпринимательская деятельность, капитал, арендованное имущество и «прочее».

Общий налогооблагаемый доход определяется как разница между фактическим валовым доходом и допустимыми расходами, понесенными при его получении. Дивиденды из местных источников и процентный доход облагаются налогом отдельно в соответствии с системой единовременного удержания.

Прирост капитала — Прирост капитала обычно облагается налогом по ставке 15%; однако прибыль не облагается налогом, если выполняются определенные условия.

Вычеты и пособия — Вычеты предоставляются по ипотечным процентам, страхованию жизни и дополнительному пенсионному страхованию, а также подаркам.

Личные пособия выплачиваются налогоплательщику, его супруге (-е) и детям.

Ставка налога — 15%

Прочие налоги с физических лиц:

Капитальный сбор — №

Госпошлина — №

Налог на приобретение капитала — №

Налог на недвижимость — Налог на недвижимость взимается с владения недвижимым имуществом или земельными участками.Ставка зависит в первую очередь от размера земельного участка.

Налог на передачу собственности — Единственным налогом на передачу собственности является налог на передачу недвижимости, взимаемый по ставке 3%.

Налог на наследство / дарение — Прогрессивные ставки от 7% до 40%. Определенные лица (как правило, родственники) освобождены от уплаты налога.

Налог на чистую собственность / чистую стоимость активов — No

Взносы на социальное страхование — Наемные работники вносят 11% валового дохода (4,5% на медицинское страхование и 6.5% на пенсию по старости). Самостоятельно занятые лица уплачивают обязательный взнос в размере 42,7% (13,5% по медицинскому страхованию, 28% пенсия по старости и 1,2% по безработице). Максимальная база налогообложения на 2009 год составляет 1 707 048 чешских крон.

Подача и оплата — Налог с дохода от трудовой деятельности удерживается работодателем и перечисляется в налоговые органы. Индивидуальные предприниматели (предприниматели) должны подать налоговую декларацию. Налоговые декларации должны быть поданы до 31 марта следующего года, но крайний срок может быть продлен, если налоговая декларация подготовлена и представлена зарегистрированным налоговым консультантом по доверенности (см. Раздел «Корпоративное налогообложение»).По заявлению налогоплательщика по усмотрению налоговых органов может быть предоставлено трехмесячное продление для подачи налоговой декларации.

Штрафы — Штрафы и пени применяются за недекларированный доход, несвоевременную уплату налога, непредставление или несвоевременную подачу.

Чешская Республика Корпоративный подоходный налог

Чешская Республика ставка корпоративного подоходного налога составляет 19% в 2019 .

Корпоративный налог уплачивается компаниями-резидентами Чехии с доходов, полученных из мировых источников.Компании-нерезиденты обязаны платить налог на прибыль, полученную в Чешской Республике.

Компании-резиденты — это компании, зарегистрированные в Чешской Республике.

Ставка корпоративного подоходного налога на 2019 год составляет 19%. Ставка налога 5% применяется к инвестиционным фондам, пенсионным фондам и паевым фондам. Финансовым годом считается календарный год или экономический (деловой) год по согласованию с налоговым органом. Налог подлежит уплате единовременным платежом, если налоговое обязательство в предыдущем году было менее 30 000 чешских крон; шестимесячным авансовым платежом, если предыдущее налоговое обязательство составляло от 30 000 до 150 000 чешских крон; или в виде ежеквартальных авансовых платежей, если предыдущее налоговое обязательство превышало 150 000 чешских крон.

Налоговые декларации компаний, для которых аудиторская выписка по счетам не требуется по закону, должны быть поданы до 31 марта следующего года. Для компании, срок действия которой истекает 31 марта, налоговая декларация может быть подана не позднее 30 июня, если компания уполномочит налогового консультанта подготовить свою налоговую декларацию. Во всех остальных случаях налогоплательщик имеет право попросить налоговую администрацию отложить срок платежа на срок до трех месяцев.

Место жительства — Корпорация является резидентом, если она учреждена или управляется и контролируется в Чешской Республике.

Базовая — Резиденты облагаются налогом на мировой доход; нерезиденты облагаются налогом на доход из чешских источников. Доходы из иностранных источников, полученные резидентами, облагаются корпоративным подоходным налогом так же, как и доходы из чешских источников. Филиалы облагаются налогом так же, как и дочерние компании.

Налогооблагаемый доход — Налогооблагаемый доход рассчитывается в соответствии с чешскими правилами бухгалтерского учета с поправками для целей налогообложения. Как правило, все расходы, понесенные для получения, обеспечения и поддержания налогооблагаемого дохода, подлежат вычету в соответствии с ограничениями, указанными в законе о корпоративном подоходном налоге и в специальном законодательстве, если они задокументированы налогоплательщиком.

Налогообложение дивидендов — Распределение дивидендов между чешскими компаниями освобождается от налога, если материнская компания владеет холдингом не менее 10 компаний-распределителей в течение непрерывного периода не менее 12 месяцев.

Начиная с 2008 года, дивиденды на входящие дивиденды на уровне чешской материнской компании освобождаются от налогообложения, если: (1) выплачиваются дочерней компанией в государстве-члене ЕС и материнская компания владеет не менее 10% распределительной компании в течение непрерывного периода не менее 12 месяцев; или (2) выплачивается дочерней компанией, которая: является налоговым резидентом страны за пределами ЕС, заключившей налоговое соглашение с Чешской Республикой; имеет определенную организационно-правовую форму; удовлетворяет условиям освобождения от выплаты дивидендов в соответствии с директивой ЕС о родительских дочерних компаниях; и облагается налогом в стране происхождения, аналогичным чешскому подоходному налогу, по ставке не менее 12.

Убытки — Убытки могут быть перенесены на 5 лет. Перенос убытков не допускается. Несколько положений о борьбе со злоупотреблениями регулируют использование налоговых убытков, т. Е. Налоговые убытки не могут быть вычтены, когда произошло существенное изменение в составе лиц, участвующих в капитале или контроле компании, за исключением случаев, когда 80 доходов генерируются те же виды деятельности, по которым были понесены убытки.

Ставка налога — Ставка корпоративного подоходного налога составляет 19%, при этом к пенсионным фондам применяется ставка 5%.

Подоходный налог — №

Альтернативный минимальный налог — №

Зачет иностранных налогов — Льготы по иностранным налогам доступны только в соответствии с налоговыми соглашениями. Если льгота не предусмотрена договором, подоходный налог, уплаченный за границей, может быть вычтен в качестве расхода в следующем году при условии, что он взимается с дохода, включенного в чешский налогооблагаемый доход.

Прирост капитала — Доход от продажи активов обычно включается в прочий налогооблагаемый доход и облагается налогом по обычной ставке корпоративного подоходного налога.С 1 января 2009 года, если иностранный владелец продает инвестицию в компанию, базирующуюся в Чешской Республике, прибыль будет облагаться налогом как часть совокупной налоговой базы, независимо от места жительства покупателя, если иное не предусмотрено применимым законодательством. договор о налогообложении. Освобождение применяется, когда продавцом является компания, которая является налоговым резидентом ЕС (включая Чешскую Республику), которая владеет не менее 10% долей в проданной компании в течение 1-летнего периода. Кроме того, освобождение от участия в приросте капитала применяется в соответствии с теми же требованиями, что и в отношении освобождения от участия в отношении дивидендов.

Режим холдинговой компании — №

Налоговые льготы — Инвестиционные льготы доступны при определенных обстоятельствах и включают 5-летние налоговые льготы, гранты на создание рабочих мест, гранты на переподготовку сотрудников и имущественные льготы. Также могут применяться дополнительные вычеты из затрат на НИОКР.

Подоходный налог:

Дивиденды — Дивиденды, выплачиваемые нерезидентам, облагаются 15% удерживаемым налогом, если ставка не снижена в соответствии с налоговым соглашением.В соответствии с директивой ЕС о материнских и дочерних компаниях дивиденды, выплачиваемые чешскими компаниями материнским компаниям, расположенным в других странах-членах ЕС, освобождаются от удерживаемого налога, если материнская компания сохраняет долю участия не менее 10% в распределительной компании в течение непрерывного периода не менее 12 месяцев.

Освобождение также распространяется на дивиденды, выплачиваемые материнским компаниям в Исландии, Норвегии и Швейцарии.

Проценты — Проценты, выплачиваемые нерезидентам, облагаются 15% удерживаемым налогом, за исключением случаев, когда ставка снижена в соответствии с налоговым соглашением или освобождена в соответствии с директивой ЕС о процентах и роялти.

Налогоплательщикам из стран-членов ЕС / ЕЭЗ разрешается подавать налоговую декларацию в конце года, где можно будет вычесть расходы, связанные с выплатой процентов.

Роялти — Роялти, выплачиваемые нерезидентам, облагаются 15% удерживаемым налогом. Директива ЕС по процентам и роялти будет применяться с 1 января 2011 года. С 1 января 2009 года налогоплательщики из стран-членов ЕС / ЕЭЗ могут подавать налоговую декларацию в конце года, где можно будет вычесть расходы, связанные с выплатой роялти. .

Налог на переводы филиала — №

Прочие налоги на корпорации:

Капитальный сбор — №

Налог на заработную плату — №

Налог на недвижимость — Налог на недвижимость взимается с владения недвижимым имуществом или земельными участками. Ставка зависит в первую очередь от размера земельного участка.

Социальное обеспечение — Работодатели вносят 34% валовой заработной платы работника в государственные фонды здравоохранения и социального обеспечения.Имеется ограничение на премию.

Госпошлина — №

Налог на передачу права собственности — Единственный налог на передачу собственности — это налог на передачу недвижимости, взимаемый по ставке 3%.

Прочее — Дорожный налог взимается с юридических лиц, использующих транспортные средства. Налогом на дарение облагается безвозмездное приобретение имущества.

Правила предотвращения уклонения:

Трансфертное ценообразование — Если цены в сделке с участием связанных сторон отличаются от текущих рыночных цен и разница не может быть обоснована, рыночные цены используются для целей налогообложения.Предварительные соглашения о ценообразовании можно получить в налоговых органах.

Тонкая капитализация — Правила тонкой капитализации применяются к связанным лицам, а также к займам и кредитам от других, чем связанные стороны, если связанные стороны обязаны предоставить напрямую связанный ссуду или заимствование другой стороне, кроме связанной (т. -бэк «финансирование»). Соотношение кредитов и займов к собственному капиталу не должно превышать 4: 1 (6: 1, если должником является банк или страховая компания).

Финансовые расходы, связанные с ссудами и займами, по которым проценты или срок погашения определяются из прибыли должника, остаются полностью невычитаемыми.

С 1 января 2010 года невычитаемые проценты не будут переквалифицироваться в дивиденды.

Контролируемые иностранные компании — №

Требования к раскрытию информации — №

Администрирование и соответствие:

Налоговый год — Календарный или финансовый год

Консолидированные отчеты — Консолидированные отчеты не допускаются; каждая компания должна подать отдельную декларацию.