Как совершать покупки Такс Фри

Для более быстрого отслеживания возвратов Tax Free, введите данные вашей формы Tax Free ниже. Не используйте пробелы или дефисы — только цифры и буквы.

Если у вас есть вопрос о статусе вашего возврата, пожалуйста нажмите здесь.

Для получения информации о покупках по системе Такс Фри в Объединенных Арабских Эмиратах, пожалуйста, перейдите на специальный веб-сайт ОАЭ нажав здесь.

Чтобы узнать о покупках такс фри в Финляндии, посетите нашу финскую интернет страницу.

К сожалению, номер Такс Фри формы:

не был найден в нашей системе.

Для более подробной информации, пожалуйста, нажмите здесь для введения данных формы Такс Фри, или напишите нам здесь

[email protected]

Введите номер штрих-кода вашей формы Такс Фри:

Отследить возврат

Каждая форма Такс Фри имеет уникальный номер — обычно его можно найти в верхней части формы.

Если вам нужна дополнительная помощь, воспользуйтесь ссылками ниже:

Мы не получили Вашу подтвержденную форму Tax Free для возврата НДС, поэтому с Вашей карты будут/ были списаны средства, в соотвествиями с условиями, которые Вы подписали когда получили возврат наличными.

Чтобы получить дополнительную информацию, откройте https://www.planetpayment.com/media/4226/planet-website-charges_russian.pdf

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Ваша форма Tax Free, была успешно получена и мы обрабатываем Ваш возврат. Если Вы выбрали один из ниже перечисленных методов возврата, то Вы можете ожидать получение возврата в течение 30 дней:

Если Вы выбрали один из ниже перечисленных методов возврата, то Вы можете ожидать получение возврата в течение 30 дней:

- Кредитная/ дебетовая карта

- Alipay

- Чек

- Банковский перевод

- Ctrip Pass

Если Вы не получите возврат после 30 дней, или у Вас возникнут другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Ваша форма Tax Free не полуена.

Пожалуйста, убедитесь, что Вы отправили Вашу форму Tax Free в один из наших офисов. Полный список наших офисов Вы можете найти тут: https://www.planetpayment.com/ru/contact-us/

Если Вы выслали Вашу форму Tax Free недавно, пожалуйста, ожидайте завершения процесса возврата в течение 30 дней.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

У нас возникли проблемы с обработкой Вашей формы Tax Free, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Мы получили Вашу подтвержденную форму Tax Free и выслали соотвествующую сумму на Ваш счет, после списания. Пожалуйста, обратите внимание, что невыполнение условий может нести за собой дополнительные платы.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free, а Ваш возврат был выплачен одним из ниже перечисленных методов:

- Наличные

- Alipay instant refund

- WeChat instant refund

Процесс возврата считается завершенным.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Ваш возврат был выплачен одним из ниже перечисленных методов:

- Кредитная/ дебетовая карта

- Alipay

- Чек/ предоплаченная карта

- Банковский перевод

- Ctrip Pass

Пожалуйста, обратите внимание, что переводы могут занимать до 10 рабочих дней. Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free и процесс возврата считается завершенным.

Ваша сумма возврата была вычтена из суммы покупки в магазине.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Способы возврата Такс Фри | Planet

Для более быстрого отслеживания возвратов Tax Free, введите данные вашей формы Tax Free ниже. Не используйте пробелы или дефисы — только цифры и буквы.

Если у вас есть вопрос о статусе вашего возврата, пожалуйста нажмите здесь.

Для получения информации о покупках по системе Такс Фри в Объединенных Арабских Эмиратах, пожалуйста, перейдите на специальный веб-сайт ОАЭ нажав здесь.

Чтобы узнать о покупках такс фри в Финляндии, посетите нашу финскую интернет страницу.

К сожалению, номер Такс Фри формы:

не был найден в нашей системе.

Для более подробной информации, пожалуйста, нажмите здесь для введения данных формы Такс Фри, или напишите нам здесь

[email protected]

Введите номер штрих-кода вашей формы Такс Фри:

reCAPTCHA is required.

Отследить возврат

Каждая форма Такс Фри имеет уникальный номер — обычно его можно найти в верхней части формы.

Если вам нужна дополнительная помощь, воспользуйтесь ссылками ниже:

Мы не получили Вашу подтвержденную форму Tax Free для возврата НДС, поэтому с Вашей карты будут/ были списаны средства, в соотвествиями с условиями, которые Вы подписали когда получили возврат наличными.

Чтобы получить дополнительную информацию, откройте https://www. planetpayment.com/media/4226/planet-website-charges_russian.pdf

planetpayment.com/media/4226/planet-website-charges_russian.pdf

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Ваша форма Tax Free, была успешно получена и мы обрабатываем Ваш возврат. Если Вы выбрали один из ниже перечисленных методов возврата, то Вы можете ожидать получение возврата в течение 30 дней:

- Кредитная/ дебетовая карта

- Alipay

- Чек

- Банковский перевод

- Ctrip Pass

Если Вы не получите возврат после 30 дней, или у Вас возникнут другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free

Ваша форма Tax Free не полуена.

Пожалуйста, убедитесь, что Вы отправили Вашу форму Tax Free в один из наших офисов. Полный список наших офисов Вы можете найти тут: https://www.planetpayment.com/ru/contact-us/

Полный список наших офисов Вы можете найти тут: https://www.planetpayment.com/ru/contact-us/

Если Вы выслали Вашу форму Tax Free недавно, пожалуйста, ожидайте завершения процесса возврата в течение 30 дней.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

У нас возникли проблемы с обработкой Вашей формы Tax Free, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице.

Мы получили Вашу подтвержденную форму Tax Free и выслали соотвествующую сумму на Ваш счет, после списания. Пожалуйста, обратите внимание, что невыполнение условий может нести за собой дополнительные платы.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www. planetpayment.com/en/tax-refund-customer-services/

planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free, а Ваш возврат был выплачен одним из ниже перечисленных методов:

- Наличные

- Alipay instant refund

- WeChat instant refund

Процесс возврата считается завершенным.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free

https://www.planetpayment.com/en/tax-refund-customer-services/

Ваш возврат был выплачен одним из ниже перечисленных методов:

- Кредитная/ дебетовая карта

- Alipay

- Чек/ предоплаченная карта

- Банковский перевод

- Ctrip Pass

Пожалуйста, обратите внимание, что переводы могут занимать до 10 рабочих дней. Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Мы получили Вашу форму Tax Free и процесс возврата считается завершенным.

Ваша сумма возврата была вычтена из суммы покупки в магазине.

Если у Вас есть другие вопросы, пожалуйста свяжитесь с нашей службой поддержки, заполнив данные Вашей формы Tax Free на этой странице

https://www.planetpayment.com/en/tax-refund-customer-services/

Возврат Такс Фри в Санкт-Петербурге адреса Global Blue Tax Free, как получить

Путешественники часто за границей приобретают различные товары – одежду, алкоголь, обувь, парфюмерию, украшения и т.д. В чеках всегда присутствует НДС, который туристы могут вернуть в пунктах возврата такс-фри. Это особая система международного характера, которая предназначена для того, чтобы иностранцы могли за свои товары и продукты получить определенную сумму денег назад. В Санкт-Петербурге получить назад такс-фри тоже можно, просто нужно знать об особенностях этого процесса.

Это особая система международного характера, которая предназначена для того, чтобы иностранцы могли за свои товары и продукты получить определенную сумму денег назад. В Санкт-Петербурге получить назад такс-фри тоже можно, просто нужно знать об особенностях этого процесса.

Условия для получения Такс Фри в Финляндии

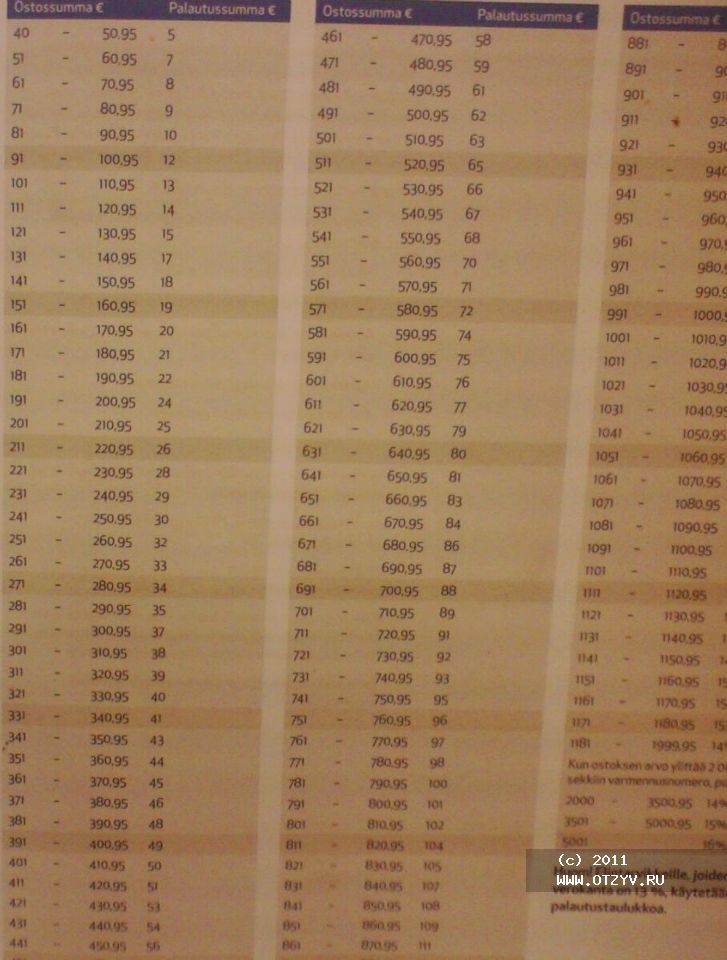

Все, кто хочет получить назад НДС с покупок в Финляндии, обязаны придерживаться следующих правил. Во-первых, оформить такс-фри разрешается только нерезидентам ЕС. Во-вторых, возврат действителен только для определенной группы товаров. В частности, такс-фри распространяется на ювелирные изделия, одежду, обувь, электронику, часы, бытовую технику и электронику, аксессуары, канцелярию и хозяйственные товары. НДС не возвращается на товары и услуги, книги, транспорт. В-третьих, сумма в чеке должна быть не меньше 40 евро. Это важный момент, поскольку суммирование чеков не разрешается.

И, наконец, в-четвертых, магазины должны входить в систему такс-фри. Обычно таблички о возврате средств висят на дверях магазинов. Если такая наклейка отсутствует, то лучше всего поинтересоваться у продавца.

Если такая наклейка отсутствует, то лучше всего поинтересоваться у продавца.

Как получить Такс Фри в Санкт-Петербурге – пошаговая инструкция

Оформить возврат налога на добавленную стоимость могут все желающие, если только они не нарушили законодательство или не были оштрафованы. Но не все так просто с получением такс-фри. Каждый иностранец в Финляндии должен придерживаться таких правил, чтобы получить назад часть потраченных средств:

- В магазине, который входит в систему такс-фри, нужно получить специальный чек или бланк. На нем продавец или кассир пишут сумму покупки и сумму возврата, имя покупателя, паспортные данные.

- Турист обязан иметь при себе паспорт.

- При прохождении таможни на русско-финской границе необходимо получить штамп на такс фри форму. Сделать это нужно до прохождения паспортного контроля, чтобы вовремя пройти все виды проверки.

- Получить возврат средств можно уже непосредственно на границе, если в пункте пропуска имеется офис компании-посредника, например Глобал Блю или Иннова Такс Фри.

Если по каким-то причинам получать возврат на пункте пропуска не хотите (бывает такое, что сотрудники компании отказываются выдавать возврат наличными средствами, а предлагают сделать перевод на карту, но это в свою очередь влечет заполнение доп. форм, да и отзывы в интернете о возврате на карту весьма отрицательные, многие так и не дождались своих денег), тогда вернуть средства можно уже по прибытии в Санкт-Петербург.

Если по каким-то причинам получать возврат на пункте пропуска не хотите (бывает такое, что сотрудники компании отказываются выдавать возврат наличными средствами, а предлагают сделать перевод на карту, но это в свою очередь влечет заполнение доп. форм, да и отзывы в интернете о возврате на карту весьма отрицательные, многие так и не дождались своих денег), тогда вернуть средства можно уже по прибытии в Санкт-Петербург. - Работник такс-фри и таможни имеет право проверять не только чеки, но и товары. Вся купленная продукция должна быть новой, неиспользованной, не содержать следы повреждения.

По прибытии в СПб получить деньги можно только в соответствующих пунктах возврата. Итак, последовательность действий такая:

- Первое, что нужно сделать – узнать название компании, которая осуществляет возврат (написано на бланке).

- Найти ближайший офис.

- Собрать все бумаги на возврат (Такс Фри форма с печатями таможни и чек).

- Обратиться в офис возврата.

- Забрать деньги.

- Идти тратить сэкономленное (этот пункт можно пропустить).

Пункты возврата Global Blue в СПб – адреса

Жители Питера получить возврат Такс Фри с покупок в Финляндии через компанию Глобал Блю могут в одном из следующих офисов, расположенных по адресам:

- «НКО «Глобал Эксчейндж», офис расположен в лобби «Парк Инн Прибалтийская» (Отель и Конгресс Центр). Адрес – улица Кораблестроителей дом № 14. Режим работы: Пн-Вс с 8:00 до 20:00, с 13:00 до 14:00 перерыв. Обратите внимание, что в этом офисе с возврата средств взимается комиссия (сумма возврата – комиссия): 5,01-50 EUR – 1,50 EUR; более 50,01 EUR – 3 EUR.

- АКБ «СЛАВИЯ» (АО) – переулок Гривцова, дом № 4/а. Режим работы: Пн-Чт с 9:30 до 17:45, Пт с 9:30 до 16:45, Сб-Вс выходной. Обратите внимание, что в этом офисе с возврата средств взимается комиссия (сумма возврата – комиссия): 5-49,99 EUR – 1,50 EUR; более 50 EUR – 3 EUR.

- КБ «ЭНЕРГОТРАНСБАНК» (АО) – улица Малая Морская, дом № 23, литера А.

Режим работы: Пн-Пт с 9:30 до 18:00, Сб-Вс выходной. Обратите внимание, что в этом офисе с возврата средств взимается комиссия (сумма возврата – комиссия): 5-49,99 EUR – 1,50 EUR; более 50 EUR – 3 EUR.

Режим работы: Пн-Пт с 9:30 до 18:00, Сб-Вс выходной. Обратите внимание, что в этом офисе с возврата средств взимается комиссия (сумма возврата – комиссия): 5-49,99 EUR – 1,50 EUR; более 50 EUR – 3 EUR. - АКБ «Ланта-Банк» (АО) – площадь Карла Фаберже, дом 8, литера Б. Режим работы: Пн-Чт с 9:30 до 17:30, Пт с 9:30 до 16:30, Сб-Вс выходной. Обратите внимание, что в этом офисе с возврата средств взимается комиссия (сумма возврата – комиссия): 5-49,99 EUR – 1,50 EUR; более 50 EUR – 3 EUR.

Компания Global Blue в Санкт-Петербурге работает с разными формами такс-фри. В офисах выдают такс-фри наличными и переводят на банковские карты. Сумма наличного возмещения не превышает 1,5 тыс. евро, а на кредитку – 5 тыс. евро. На банковскую карту перевод приходит в течение 60 дней.

Пункты возврата Planet Tax Free (бывший Premier Tax Free)

Стоянки этой системы возврата НДС с товаров расположены в Финляндии. Для тех, кто не успел воспользоваться пунктами возврата Плэнет Такс-фри в Хельсинки или другом городе, могут сделать это потом онлайн. У системы есть специальное мобильное приложение, которое называется MyAccount.

У системы есть специальное мобильное приложение, которое называется MyAccount.

В Финляндии пункты возврата расположены в следующих городах:

- Аэропорт Хельсинки, зона вылета для граждан из стран, не входящих в Шенген, и в зале отправления терминала Т2».

- Пункты пересечения границы «Торфяновка», «Лев Толстой», «Светогорск», «Бручничное».

- Западный порт Хельсинки.

- Отель Takka, на улице Valkea Savukoskentie 1, Хельсинки.

- С-Маркет, на улице Petsamontie 2, Ивало, Хельсинки.

- Säästömesta, по адресу Kauppakatu 5, Хельсинки.

- Кафе Raja-Kontti, по адресу Liekinvaarantie 1602, 88930 Kuhmo.

Чтобы оформить возврат онлайн, турист должен предоставить подтверждение тому, что выезжал из Финляндии или другой страны ЕС.

Адреса Innova Tax Free

Пунктов этой компании в Санкт-Петербурге два, которые находятся по адресам:

- Большой проспект 10, дом № 10N, буква А. Режим работы: Пн-Пт с 9:30 до 17:30, Сб-Вс выходной.

- Улица Парадная 3, дома № 2, литера А, №234N, №238N, №239N. Режим работы: Пн-Пт с 9:30 до 17:30, Сб-Вс выходной.

В течение какого времени необходимо получить возврат

Система такс-фри позволяет иностранцам, вернувшимся в Питер из Финляндии, получить назад НДС в течение трех месяцев. Это очень удобно, ведь могут сразу по приезду домой в международной зоне аэропорта или вокзала заполнить нужные документы по выплате части денег за товар.

Shopping Moda Italia | Global Blue Tax Free в Москве — оформление и возврат

Если вы собираетесь отправиться на шоппинг в Европе, для вас открывается уникальная возможность возврата части потраченных денег за покупки. Сегодня я расскажу вам, что такое Tax Free в Италии и как вернуть Global Blue Tax Free в Москве — научу существенно экономить на шоппинге!

купить обувь в риме шоппинг на распродажах мужской шоппинг женский шоппинг

Tax Free в МосквеПокупка остаётся — деньги возвращаются!

Tax Free — это форма налоговой льготы, существующая в городах Европы. Суть этой льготы заключается в том, что граждане стран, не входящих в Европейский союз, получают уникальную возможность вернуть сумму НДС, уплаченную за импортируемый товар. Читайте также о том, как сэкономить на шоппинге — РАСПРОДАЖИ В ИТАЛИИ ЗИМОЙ и ЛЕТОМ.

Суть этой льготы заключается в том, что граждане стран, не входящих в Европейский союз, получают уникальную возможность вернуть сумму НДС, уплаченную за импортируемый товар. Читайте также о том, как сэкономить на шоппинге — РАСПРОДАЖИ В ИТАЛИИ ЗИМОЙ и ЛЕТОМ.

В денежном эквиваленте, это получается немаленькая сумма, так как IVA (НДС), например, в Италии составляет 22%. То есть при покупке на 1000 евро, вы можете вернуть себе Tax Free в Москве — 220 евро.

Основанием для выплаты Tax Free в Москве и Европе являются 3 фактора:

- Специальная узнаваемая отметка таможни на товаре.

- Подтверждение, что изделие было вывезено не более 3-х месяцев назад.

- Минимальная сумма, которая подлежит возврату — € 154,94.

Оформление Tax Free через фирму

3 самых популярных фирмы-посредника по возврату Tax Free, согласно рейтингу (имеют много офисов, в том числе Tax Free в Москве или в Милане в аэропорту Мальпенса — самом востребованном среди российских любителей шоппинга):

- Global Blue Tax Free в Москве.

Самая узнаваемая компания во всём мире. Главный офис компании находится в Швеции.

Самая узнаваемая компания во всём мире. Главный офис компании находится в Швеции. - Premier Tax Free. Оказывает услуги по возмещению Такс Фри в Москве и по всему миру. Главный офис компании находится в Ирландии.

- Tax Refund S.p.a. Наименее известная итальянская компания.

Фирму-посредника выбирает сам магазин, заключая договор о сотрудничестве. Покупателям это менее выгодно, чем самостоятельное оформление Global Blue Tax Free в Москве, так как в данном случае вы получаете не 22% законных процента, а всего 12-14 %.

Важно понимать следующее: сколько Такс Фри бы не получилось, это всё равно выгоднее, чем просто сделать несколько покупок в Европе за полную стоимость. Отправляясь на шоппинг в Италии, вы можете мысленно учитывать возврат НДС и даже заочно воспринимать эту сумму, как скидку на все покупки в 22%.

Получение Tax Free Global Blue в Москве

Для того чтобы оформить у Global Blue tax free, необходимо пройти такую процедуру:

- Получить форму для заполнения.

Для возмещения НДС, нужно попросить в магазине с логотипом Global Blue квитанцию на возврат налога (Tax Free Form). Форма Такс Фри может быть белого или синего цвета, в обязательном порядке сразу заполняется латинскими символами.

Для возмещения НДС, нужно попросить в магазине с логотипом Global Blue квитанцию на возврат налога (Tax Free Form). Форма Такс Фри может быть белого или синего цвета, в обязательном порядке сразу заполняется латинскими символами. - Поставить печать на форму. Сделать это можно в аэропорту перед посадкой на свой рейс. Необходимо пройти с заполненной формой, паспортом, чеками и покупками к таможенной стойке. Там на вашей форме будет поставлена печать. Покупки не должны быть использованы или распакованы, а обязательно аккуратно запечатаны. Лучше не пакуйте их в багаж, и оставьте достаточно времени для оформления Global blue tax free, если планируете сделать это в аэропорту.

- Возврат Tax Free в аэропорту. Происходит это возле стойки Global Blue. Вы просто предоставляете им квитанцию — правильно оформленную (со штампом и заполненную), и получаете возврат НДС безналичным или наличным расчётом.

- Global Blue Tax Free в Москве можно оформить с уже перечисленными документами (чек, печать, запакованный товар) в ЗАО «Банк Интеза» по адресу:

- Большой Гнездниковский переулок, д.1, или

- Улица Зацепа 24, 105054, Москва

Часы работы получения Global Blue Tax Free в Москве:

По-Пт: 09:00 — 20:00, Сб: 10:00 — 17:00, Вс: выходной.

Более подробную информацию вы можете прочитать на официальном сайте Global Blue Tax Free в Москве — тут.

Читайте ниже важную информацию о Tax Free в Москве, Европе, Италии.

шоппинг в риме

На что НЕ РАСПРОСТРАНЯЕТСЯ global blue tax free?

Как получить Tax Free через посредника

- В Милане. В офисах компаний-посредников.

- В аэропорту, пересекая границу. Это удобно, так как пункты возврата есть практически во всех аэропортах.

- В Москве или другом городе вашей страны.

Если не успели отправить бланки и чеки в аэропорту Италии, их можно переслать по почте в фирменном конверте. При таком оформлении Tax Free в Москве возможен безналичный и наличный расчёт.

Если не успели отправить бланки и чеки в аэропорту Италии, их можно переслать по почте в фирменном конверте. При таком оформлении Tax Free в Москве возможен безналичный и наличный расчёт.

Есть и другие способы компенсации суммы НДС. К примеру, торговый центр Ринашенте (La Rinascente), который работает с Global Blue в Милане, предлагает оформить ваучер на сумму должного возмещения (12-14%). Его можно потратить в любом магазине этого ТЦ.

Что нужно знать о Tax Free?Ставка НДС (размер Tax Free в Италии) отличается для разных категорий товаров. Например:

- для продуктов питания она может составлять 10%,

- для одежды, ювелирных изделий, алкоголя — 22%,

- для овощей, фруктов и молока — 4%.

Возмещается стоимость такс фри только тех товаров, которые вы перевозите в личном багаже. Если покупка слишком большая — необходимо заранее поставить в известность таможенный контроль.

Нельзя получить возмещение Tax Free за купленные книги, транспортные средства и бензин.

Оформить global blue tax free можно из любой точки мира. Достаточно лишь отправить полученный в магазине и заранее оплаченный конверт обычной почтой. Для надёжности можно использовать заказное письмо. А перед отправкой лучше сделать копии документов по возврату Tax Free.

Как видите, оформление не занимает много времени и сил, если довериться проверенной компании-посреднику. Только учтите, что если вы хотите получить Такс Фри, заранее предупредите об этом продавца, сказав: «TaxFree perfavore». Или: «Mi fai il Tax Free per favore».

Получение

Tax Free в ИталииДля любого покупателя доступна услуга возврат Такс Фри в Италии. Воспользоваться ею можно двумя способами.

- Tax Free непосредственно от продавца (самостоятельное оформление Tax Free).

Существуют два варианта такого возврата:

Существуют два варианта такого возврата:

- Либо сразу же при покупке вы платите за товар сумму с вычетом НДС.

- Либо после того, как товар будет перевезён через границу — вам надо будет отправить фактуру о вывозе (с отметкой таможни).

- Tax Free через фирму-посредника. Не все фирмы, оформляющие Такс Фри в Италии, пользуются одинаковой востребованностью.

Прямой возврат Такс Фри Италия предоставляет на очень выгодных условиях. Вы экономите пятую часть от стоимости купленного товара, получая 22% возврата НДС. Найти продавцов, которые бы согласились взять на себя дополнительные хлопоты по оформлению возврата — не так просто. Большинство магазинов, фабрик и бутиков Италии предпочитают пользоваться услугами посредников.

Читайте также о том, как можно попасть в аутлеты Милана — тут, о дисконт центрах Max Mara — здесь.

Увидимся на шопинге в Италии, ваш персональный стилист и шоппер — Анна Чекунова!

Что нужно знать о Tax Free и как правильно его оформить — Блог OneTwoTrip

Возвращаем деньги за покупки от 25 евро в путешествиях по Европе и миру. И не платим налоги.

И не платим налоги.

Tax Free — международная система возврата налога на добавленную стоимость (НДС). Путешественники, совершающие покупки за рубежом, не должны оплачивать эту часть стоимости товаров и услуг, потому что не являются резидентами других стран. НДС с товаров, купленных в зарубежных поездках, можно вернуть. Как правило, его возмещают с покупок на определенную сумму в одном магазине (или торговом центре) в один день. Вернуть можно от 3 до 20 и более процентов. Разобраться во всём этом непросто. Да и времени может не быть. В итоге, вы теряете деньги. Мы рекомендуем готовиться к возврату Tax Free заранее. Тогда оформить его будет легко.

Что ещё нужно знать о Tax Free

Система действует по всему миру, но лучше всего развита в Европе. Помимо европейских стран, налог можно вернуть, например, в Турции, Израиле, Аргентине, ЮАР, Сингапуре, Мексике и других государствах. Каждое из них устанавливает минимальную сумму, которую нужно потратить, чтобы вернуть НДС. Товаров может быть несколько, но оплатить их следует одним чеком. Некоторые крупные универмаги и торговые центры, например, лондонский Harrods или испанский El Corte Inglés, считаются за один магазин.

Так минимальная сумма в Италии составляет 155 €, в Греции — 120 €, в Испании — 90 €, в Литве — 48 €, в Германии — 25 €. Размер НДС также отличается от страны к стране и от одной товарной группы к другой. При этом размер налога не означает, что вы получите именно эту долю от потраченной суммы. Компания-оператор, которая помогает возвращать средства, возьмёт свой процент. Примерную стоимость возврата можно посчитать на сайте одного из операторов — шведской компании Global Blue. Дальше речь пойдёт, в основном, о ней.

Это крупнейшая в мире компания по возврату Tax Free. Базируется в Швеции. Её офисы (пункты возврата) находятся в 37 странах. На втором месте — ирландская Premier Tax Free (20 офисов). Существует ещё несколько компаний, например, у испанского торгового дома El Corte Inglés есть своя собственная систему Tax free. Отчасти вы решаете, у кого возвращать деньги, отчасти — это дело случая. На дверях и витринах магазинов, а также на кассах наклеены стикеры — по ним можно определить, где какой оператор. Global Blue сотрудничает с 300 тысячами магазинов по всему миру. В Барселоне таких — 90 %. То есть магазинов много. Если наклейки нет — спрашивайте.

Как оформить покупки

Продовольственные и непродовольственные товары считаются отдельно — их нельзя «смешивать» в чеке, лучше докупить товары одной из групп до минимальной суммы, даже если речь идёт об 1 евро.

После оплаты покупок на кассе попросите продавца оформить Tax Free. В небольшом магазине это случится там же. В торговых центрах есть специальные стойки. Вас попросят заполнить небольшую форму, где будет указана вся информация о возврате: дата покупки, ваши паспортные данные, домашний адрес с индексом, реквизиты магазина. Пример заполнения формы Global Blue смотрите здесь. Вам потребуется загранпаспорт, либо его копия (обязательно). Всю информацию необходимо трижды проверить. Ошибка в букве или цифре может послужить причиной отказа на следующих этапах возврата — не расслабляйтесь, их ещё несколько.

Другой, чуть более быстрый способ — именная карта Global Blue (SHOP TAX FREE Card). На ней уже будут все ваши данные. Продавец считает их с карты и распечатает заполненную форму. Для того, чтобы оформить карту, зарегистрируйтесь на сайте оператора. Раньше карты были пластиковыми — их доставляли по обычной почте. С 13 декабря 2016 года Global Blue оформляет только виртуальные карты. Её можно показать продавцу прямо на смартфоне. Но и обычные карты до сих пор действуют. При этом важно помнить, что каждая карта является индивидуальной. Её нельзя передать другому лицу, даже близким родственникам.

Что происходит дальше: в некоторых странах Европы покупки иногда опечатывают специальной лентой. Квитанцию Tax Free вместе с чеком приклеят сверху. В этом случае покупки лучше не вскрывать. Впрочем, даже если их не опечатали, распаковывать коробки (или носить вещи) до возвращения домой не стоит. Налог можно вернуть только на товары, которыми не пользовались на территории Евросоюза. Информацию по другим странам уточняйте в магазинах, либо на сайте Global Blue в разделе «FAQ».

Кроме того, не на все товары можно вернуть Tax Free. К «возвратным» категориям относятся все промышленные товары: одежда, обувь, ювелирные украшения, хозяйственные принадлежности, часы, бытовая и электронная техника.

К «невозвратным»: алкоголь и табак, лекарства, оружие, антиквариат, книги и сувениры, продукты питания, а также различные услуги. Точные списки товаров и услуг отличаются в каждой стране. Либо сумма возврата на отдельные группы будет ниже, чем на популярные одежду, обувь и технику. Например, НДС в Польше на лекарства всего 8 % вместо 23 % на остальные группы товаров.

Tax Free можно вернуть и на покупки в интернет-магазинах.

Что делать на таможне

На таможне в аэропорту (или на вокзале) зарегистрируйтесь на рейс, но не спешите сдавать багаж. В таможенной службе на квитанцию Tax Free и чеки из магазинов необходимо поставить печати. Это очень важный момент — без печатей они не будут считаться действительными, куда бы вы не обратились с ними позже. Так вы подтверждаете вывоз товаров из страны. Работники таможни могут попросить вас показать покупки — поэтому их нельзя сдавать в багаж, а также распаковывать. Оформлять Tax Free в Евросоюзе следует лишь один раз в последней стране, перед вылетом домой, либо третью страну за пределами ЕС, если путешествуете по нескольким странам.

В крупных аэропортах таможня может располагаться где угодно — приезжайте за несколько часов. Ещё одна причина не торопиться — большие очереди в туристический сезон или сезон распродаж. Желающих вернуть НДС может быть много, и вы просто не успеете пройти все этапы возврата. При этом путешественники сходятся во мнении, что оформить Tax Free ночью сложнее, чем днём — на таможне может не быть сотрудников, да и в целом ночью меньше вылетов.

Проштамповать заполненную в магазине форму Tax Free нужно в течение определённого периода времени со дня покупки в зависимости от страны. Где-то этот период небольшой, где-то — внушительный. В Италии, Чехии и Литве — три месяца, во Франции — шесть месяцев, в Германии и Испании — четыре и пять лет, соответственно. Это означает, что в течение этого времени товар должен покинуть страну, раз он был куплен. Квитанция с проставленными штампами также действует определённое время: от месяца (в Швейцарии) до бесконечности (в Испании и Австрии), но в большинстве стран Европы — три месяца. За этот срок вы имеете право на возврат денег. О том, как это сделать, — читайте дальше.

Как получить деньги

Есть три основных способа и один неожиданный:

1. В аэропорту в пунктах возврата оператора — они располагаются после прохождения досмотра и таможни. В них должны быть представители налогового оператора. Деньги возвращают наличными, либо на счёт карты. Если выбрать первый вариант, то сервисный сбор Global Blue составит от 3 % и итоговая сумма получится меньше, чем в чеке магазина. Если второй — без него. Деньги возвращают в валюте покупки, либо в долларах США. Если покупали в евро, а возвращать в долларах, с вас снова удержат комиссию. Поэтому выгоднее возвращать средства не наличными, а на карту и в валюте покупки — ваш банк сам произведёт конвертацию (при необходимости).

2. Самостоятельно по почте. Для этого форму Tax Free с чеком положите в специальный конверт оператора (попросите в магазине) — на него тоже следует поставить печать таможни. Конверт опустите в ящик в том же самом пункте возврата, либо отправьте по обычной почте из родной страны. Этот способ подойдёт тем, кто по каким-то причинам не добрался до оператора после таможни — поздно приехал в аэропорт, либо не захотел стоять в очереди. Адрес для возврата указан на чеке, конверте и на сайте Global Blue.

3. В банке, который сотрудничает с операторами. Для Global Blue это банк «Интеза». В России возврат можно сделать в четырёх городах: Москве, Санкт-Петербурге, Пскове и Калининграде. Как и в первом случае, Global Blue возьмет сервисный сбор от нескольких процентов за возврат наличными. Выгоднее возвращать на карту. Сроки переводов стандартные: 3-5 рабочих дней.

Неожиданный. В редких случаях Tax Free готовы вернуть в магазине сразу после покупки и заполнения формы. Но её все равно нужно будет проштамповать на таможне и отправить форму из дома по почте обратно в магазин, чтобы подтвердить факт вывоза товара. Если вы этого не сделаете в установленный срок, с вашей карты спишут средства в размере той суммы, что уже вам вернули. Это распространяется и на интернет-покупки, но после того, как товар покинет страну. Например, вы тратите 100 евро, вывозите товар (ставите штампы на границе), подтверждаете факт вывоза, на карту возвращаются средства.

Что помешает возврату

При соблюдении всех прочих условий, отказать могут в том случае, если вы неправильно оформили документы: допустили ошибки в квитанции Tax Free или не поставил печати на таможне. Заполнять форму следует чисто — без множества исправлений.

То же касается таможенной печати — на ней должно читаться название пропускного пункта — это важно, если возвращаете деньги через банк в родной стране. Сотрудники банка должны прочитать его название.

Ещё одна вероятная причина для отказа — неправильные даты. Форма Tax Free и кассовый чек должны быть оформлены в один день. Однако, из этого правила есть исключения. Например, в Испании покупки в одном магазине в разные дни суммируются. В Германии товары под одним брендом также считаются как один чек. Выучить налоговые правила всех стран невозможно. Чтобы не запутаться — узнавайте об условиях возврата в каждой конкретной стране (магазине и у каждого оператора Tax Free) прежде, чем совершать покупки.

Наконец вернуть деньги по Tax Free точно не получится, если вы являетесь налоговым резидентом этой страны.

Личный опыт

Евгений Васенёв, UX-дизайнер, работал в Amazon, сейчас путешествует с семьёй вокруг света.

Я возвращал Tax Free на фотокамеру в Сингапуре через Global Blue. Камера дорогая — 4222 сингапурских доллара (или 3100 американских). Поэтому и возврат налогов получился весомым — 182 долларов США (ставка — 7%). Поискал информацию в интернете, связался с магазином и уточнил, делают ли они возврат. При покупке у меня попросили паспорт, которого с собой не оказалось, но выручил скан. Мне дали брошюру, где подробно описано, где и как получить возврат: в ней есть даже карта аэропорта, чтобы легче было найти пункт возврата Tax Free. В Сингапуре киоск электронный, можно всё сделать самому. Я отсканировал чек и паспорт, выбрал метод возврата: наличные или кредитная карта — очень удобно, не нужно менять местную валюту на доллары. Всё заняло минут десять, не больше. Через 10 дней мне должны вернуть деньги на карту. Расстроила только большая комиссия. На мой возврат — 30 долларов США.

Что показалось необычным: в Сингапуре не все товары проверяют, но мою камеру проверили — она лежала в рюкзаке, была распакована, я пользовался ей уже несколько дней. Но проверяли не сильно — просто посмотрели и всё. Проверка была уже после таможни, в транзитной зоне.

Три самых важных момента:

1. Минимальная сумма покупки.

2. Иметь с собой паспорт или как минимум скан.

3. Если покупка небольшая, но дорогая — не убирать её в багаж, а взять с собой, её могут проверить.

Елена Сергеева, организатор фестиваля «Путевое дело», Санкт-Петербург.

Я оформляла Tax Free на одежду и обувь в Испании. Сумма возврата должна была быть около 30-40 евро. Компанию не помню, но это точно была не Global Blue, так как пункт выдачи в аэропорту был оформлен в красных цветах, а не синих. Для возврата нужно было заполнить анкету, приложить квитанцию и чек, сложить все это в специальный конверт и кинуть в ящик у стойки — всё это заняло минут пять.

Что показалось необычным: деньги в итоге не вернули (хотя другие пассажиры предупредили меня сразу, что эта компания ничего не присылает, но я решила попытать удачу — как выяснилось, зря). Представителей этой компании я нигде не встречала, у них обычно «молчаливые» пункты выдачи с ящичками, видимо, чтобы и вопросов ни у кого не возникало. Связаться с ними не пробовала, потому что непонятно, куда писать, контактов у меня не осталось. Теперь оформляю Tax Free, в основном, через Global Blue — получаю наличными в аэропорту или в России.

Три самых важных момента:

1. Покупать товары в одном месте.

2. Сохранить бирки на вещах при выезде (могут проверить покупки, но чаще не проверяют).

3. Спросить перед покупкой, оформляют ли возврат налога именно в этом магазине (не все магазины участвуют в программе).

Что такое Tax Free? Где в Москве можно вернуть Tax Free?

Выезжая за границу и совершая там покупки, многие не задумываются о том, что могут сэкономить, а точнее вернуть часть уплаченной за товары суммы по приезду обратно в Россию. Дело в том, что в каждой стране в стоимость товара закладывается НДС. Но т.к. мы с вами живем в России, то мы не обязаны платить НДС в другой стране. Поэтому существует система Tax Free, позволяющая вернуть до 20% стоимости товара (в зависимости от страны), купленного за рубежом.

Возвратом Tax Free занимаются сервисы Global Blue (43 страны) и Premier Tax Free (29стран). В основном в зону Tax Free входят европейские страны.

Чтобы получить право на возврат налога:

- вы не должны быть гражданином страны, где совершаете покупку, иметь вид на жительство там или разрешение на работу;

- вы не должны находиться в этой стране не более 3 месяцев;

- стоимость товара(ов) должна быть не менее определенных лимитов, в разных странах свои лимиты, от 90 до 175 евро;

- покупка должна оформляться в магазине, участвующем в системе Tax Free;

- между приобретением товара и его вывозом должно пройти не более 3 месяцев

Процесс возврата Tax Free следующий:

- Приобретаем товар, в магазине работающем в Tax Free. Продавец заполняет специальную форму, при этом от вас понадобится загранпаспорт (возможно, будет достаточно копии).

- На таможне на чеке Tax Free нужно поставить отметку (возможно, нужно будет предъявить сам купленный товар).

- Вернуть Tax Free можно сразу в аэропорту, в зоне Duty Free. Нужно найти офисы «Cash refund» или «Tax refund» с логотипами Premium Tax Free или Global Blue Refund. Учтите, что таких же желающих вернуть деньги, может быть не мало и процедура может затянуться минут на 20.

- Вернуть Tax Free по приезду в России. Для этого нужно найти офисы банков, работающих с Premium Tax Free или Global Blue Refund. Их можно посмотреть на сайте www.globalblue.ru

Офисы банков в Москве, где можно вернуть Tax Free:

ЗАО «Банк Интеза»

Краснопролетарская улица 30

Часы работы: По-Пт: 09:00 — 20:00, Сб: выходной, Вс: выходной

ЗАО «Банк Интеза»

24 Улица Зацера 30

Часы работы: По-Пт: 09:00 — 20:00, Сб: 10:00 — 17:00, Вс: выходной

ЗАО «Банк Интеза»

Садовая-Черногрязская улица 16-18, стр.1

Часы работы: По-Пт: 09:00 — 20:00, Сб: выходной, Вс: выходной

ЗАО «Банк Интеза»

Большой Гнездниковский переулок, д.1, стр.2

Часы работы: По-Пт: 09:00 — 20:00, Сб: 10:00 — 17:00, Вс: выходной

СМП БАНК

Кутузовский пр-т 23, стр. 1

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:00 — 18:00, Вс: 10:00 — 18:00

СМП БАНК

Неглинная улица 8/10

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:00 — 20:00, Вс: 10:00 — 20:00

СМП БАНК

Профсоюзная 7/12

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:30 — 17:00, Вс: выходной

СМП БАНК

Кутузовский пр. 8

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:00 — 18:00, Вс: 10:00 — 18:00

СМП БАНК

Проспект Мира 85

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:00 — 20:00, Вс: 10:00 — 20:00

СМП БАНК

8, здание 2, Ленинградское шоссе

Часы работы: По-Пт: 09:00 — 20:00, Сб: 09:00 — 20:00, Вс: 09:00 — 20:00

СМП БАНК

16-18, здание 1, Садовая — Черногрязская

Часы работы: По-Пт: 10:00 — 20:30, Сб: 10:00 — 17:30, Вс: выходной

СМП БАНК

10, здание 1, Житная улица

Часы работы: По-Пт: 10:00 — 20:00, Сб: 10:00 — 20:00, Вс: выходной

СМП БАНК

26, 1 Тверская — Ямская улица

Часы работы: По-Пт: 09:15 — 21:00, Сб: 9:15 — 21:00, Вс: 10:00 — 19:30

МДМ БАНК

наб. Котельническая, д. 33, стр. 1

Часы работы: По-Пт: 09:00 — 20:30, Сб: выходной, Вс: выходной

МДМ БАНК

Лубянский проезд, д. 21, стр. 1

Часы работы: По-Пт: 08:30 — 20:00, Сб: 10:00 — 17:00, Вс: выходной

МДМ БАНК

Профсоюзная 7/12

Часы работы: По-Пт: 08:30 — 20:30, Сб: 10:00 — 19:00, Вс: выходной

МДМ БАНК

ул. 1-я Тверская-Ямская, д. 11

Часы работы: По-Пт: 08:30 — 20:30, Сб: 10:00 — 19:00, Вс: выходной

МДМ БАНК

ул. 1-я Бухвостова, д. 12/11, кор. 11

Часы работы: По-Пт: 08:30 — 20:30, Сб: 10:00 — 19:00, Вс: выходной

МДМ БАНК

Красная Пресня ул., 29

Часы работы: По-Пт: 08:30 — 20:30 , Сб: 10:00 — 19:00, Вс: выходной

Что такое Tax Free и как вернуть деньги за покупки за границей / Блог Chip.Travel

Если шоппинг — один из главных пунктов развлекательной программы за границей, почему бы не сэкономить? Для этого надо всего ничего: покупать товары в магазинах с поддержкой Tax Free, сохранять чеки и получать за это возврат до 21% стоимости.

Как правильно оформлять вычет налога и гарантированно получить выплату — читайте в статье.

Что такое Tax Free?

Tax Free — возмещение части НДС. Если покупаете товары за границей на определенную сумму, можете вернуть от 7 до 21% их стоимости. Сделать это можно только в тех магазинах, которые поддерживают программу Tax Free. Сохраняйте чеки, покажите их на таможне, затем получайте положенную вам сумму в специальных пунктах обмена.

Где работает: в странах Евросоюза, Иордании, Турции, Израиле, Мексике, Сингапуре, Южной Корее, Исландии, Марокко, ЮАР, Аргентине.

Полный список стран — на сайтах компаний Premier Tax Free и Global Blue. Это самые крупные компании по возврату налога, которые есть в большинстве стран. Global Blue работает в 37 государствах, Premier Tax Free — в 13.

Как работает система возврата налога через Global Blue

Условия возврата

1. Есть минимальная сумма, с которой можно вернуть налог за покупки. В разных странах она отличается (смотрите данные в таблице ниже). Имейте в виду, что минимальную сумму нужно потратить в одном магазине в течение одного дня.

2. Размер НДС, который можно вернуть, в разных странах отличается. Он составляет от 7 до 24% от потраченной суммы.

Минимальная сумма покупки и ставка возврата налога в разных странах:

Чтобы узнать, сколько вам положено, используйте калькулятор на сайте Global Blue.

3. Возвращать налог можно с покупок, сделанных в магазинах с пометкой Tax Free. Товары должны быть упакованными, неиспользованными.

4. Можно возвращать НДС с одежды, техники, украшений, сувениров и других покупок. Налог не возвращается с оплаты проживания в отеле, за ужин в ресторане, поездку на общественном транспорте, аренду автомобиля.

5. Тот, кто предоставил свои данные в магазине и расписался в чеке Tax Free во время покупки, должен сам экспортировать товары. Это необязательно должен быть тот человек, который платил за покупки.

6. Срок между покупкой товара и его вывозом не должен превышать 3 месяца.

7. Нельзя получить возврат налога в Европе, если вы имеете вид на жительство, разрешение на работу в одной из стран ЕС или находитесь на территории государства более полугода.

Как правильно оформить возврат налога

Шаг 1. Получить чек из магазина с поддержкой Tax Free.

Отправляясь на шоппинг, убедитесь, что выбранный магазин поддерживает систему Tax Free — на двери магазина должна быть вывеска. Можно также спросить у сотрудников или проверить магазин онлайн на сайтах Premier Tax Free или Global Blue. Совершайте покупку на нужную сумму и просите продавца чек Tax Free — это отдельная квитанция, на которой указаны ваши данные и стоит подпись. Также продавец вам выдаст конверт для отправки документов — не потеряйте его.

Помните, что при оформлении квитанции вам понадобится загранпаспорт.

Шаг 2. Поставить штамп на таможне

Вы должны отметиться на таможне вместе с покупками, чтобы показать, что товары куплены на вывоз. Нужно найти таможню в аэропорту и поставить на чеке и квитанции печати. Скорее всего, таможенники потребуют показать товар. Положите их в оригинальной упаковке, с бирками и ценниками, в ручную кладь или сверху чемодана.

Для отметки таможни требуется:

- заполненная квитанция;

- приобретенные товары;

- кассовые чеки;

- паспорт;

- билеты на самолет.

Приезжайте в аэропорт заранее: таможня может располагаться в отдаленных терминалах, а очередь за таможенным штампом может растянуться на пару часов.

Как получить деньги

Вариант 1. Получить деньги тут же, в аэропорту

Ищите киоски Tax Free Cash Refund — чаще всего они находятся прямо рядом с таможней. Выбирайте киоск с названием компании возмещения Tax Free, которая указана на вашем чеке — Premier Tax Free, Tax Free Worldwide, Global Blue, Innova Tax Free. Если вы захотите получить деньги сразу, наличкой, то придется оплатить небольшую комиссию — около 2 евро.

Вариант 2. Получить возврат переводом на банковскую карту

Вам нужно запечатать в конверт, выданный в магазине, проштампованный чек и свои данные в форме Tax Free. Конверт можно опустить в специальный ящик тут же, в аэропорту, или отправить по почте из России. Имейте в виду — таким способом деньги возвращают на карту в течение 2-3 месяцев.

Прочитайте, как заполнять Tax Free форму для возврата через Global Blue. В инструкции расписано, что и где писать.

Есть пояснения на русском.

Вариант 3. Получить возврат в России

Это можно сделать через уполномоченные российские банки — Мастер-Банк, Банк Интеза, СМП Банк. Полный список пунктов возврата в России смотрите на сайте компании, указанной на вашем чеке Tax Free. При обращении в банк нужно предоставить российский и загранпаспорт, чек и квитанцию такс-фри с отметкой таможенной службы о пересечении границы и их копии. Придется заплатить комиссию — около 3 евро на каждые 50 евро возврата.

Сложно — можно проще?

Можно. Global Blue предлагают использовать именную экспресс-карту SHOP TAX FREE. Во время покупки вы просто передаете эту карту продавцу — он ее сканирует, и форма для получения возврата заполняется автоматически. В аэропорту вы распечатываете форму Tax Free, вписываете в нее номер своей кредитной карты, и опускаете в специальный ящик. Ждите возврат денег на карту — он произойдет в течение 5 дней.

Проследите, чтобы номер кредитки в форме Tax Free совпадал с указанным в карте SHOP TAX FREE. Данные загранпаспорта тоже должны совпадать. Изменить их можно в любой момент через официальный сайт.

Карту можно бесплатно оформить на сайте — она придет по почте в течение трех недель-месяца. Также её выдают в пунктах возврата Tax Free Global Blue. Пользоваться картой может только владелец.

Как добавить освобождение от налога с продаж для вашей учетной записи Amazon

Одна из стратегий поиска товаров для перепродажи на Amazon или eBay — это поиск на Amazon товаров, которые продаются намного ниже, чем обычно. Если вы собираетесь покупать продукты на Amazon.com для перепродажи, я бы порекомендовал создать отдельную учетную запись Non-Prime, предназначенную только для покупки, только для переворотов от А до Я.

Одна из основных причин для этого заключается в том, что вы можете добавить свое освобождение от уплаты налога с продаж / сертификат торгового посредника в свой аккаунт покупателя.Это позволяет вам покупать все покупки в Аризоне, которые не облагаются налогом при перепродаже.

Как вы это делаете? Все очень просто.

Сначала войдите в свою учетную запись Amazon. Затем нажмите там, где вас приветствуют, с надписью «Hello, XXXX» и «Your Account» прямо под ним в правом верхнем углу экрана. Как только вы нажмете на это, отобразятся параметры вашей учетной записи.

Перейдите в третье поле под заголовком «Настройки». В этом поле вы увидите «Программа освобождения от налогов Amazon» в левом столбце.Щелкните здесь, и вы пройдете через процесс подачи заявки. На следующем экране нажмите «Изменить налоговые льготы».

Как только вы это сделаете, вам будет предложено выбрать штат, в котором был выдан ваш налоговый идентификатор. Выберите свой штат и нажмите «Сохранить и продолжить». На следующей странице вас спросят, к какому типу освобожденной от налогов организации вы относитесь. Выберите «Перепродажа», если у вас нет другого кода освобождения от налогов. Снова нажмите «Сохранить и продолжить».

На следующем экране убедитесь, что правильная форма находится в строке под «Имя формы».«Это будет отличаться от штата к штату. Теперь нажмите «Продолжить».

Отсюда вы просто вводите всю информацию о своей организации, нажимаете «Сохранить и продолжить», а затем загружаете свою форму освобождения от налогов. Они попросят вас проверить все, чтобы убедиться, что вся информация точна, а затем вы подпишетесь в электронном виде и отправите.

Теперь вы готовы совершать сделки по перепродаже на Amazon без уплаты налогов.

Еще одно важное замечание. Согласно политике Amazon вы не можете использовать PRIME-доставку для отправки товаров, которые вы собираетесь перепродать.Тем не менее, вы можете использовать опцию бесплатной сверхэкономичной доставки. Чтобы воспользоваться этой бесплатной доставкой, вам необходимо заказать товары на сумму не менее 35 долларов США. Этот вариант недоступен для учетной записи Prime, поэтому, чтобы убедиться, что вы соблюдаете правила, создайте отдельную учетную запись покупателя. Даже выбор медленного способа доставки с помощью Prime не входит в руководящие принципы политики, поскольку Amazon дает вам бесплатный подарок с этой опцией. Чтобы соответствовать требованиям, вы должны использовать учетную запись, отличную от Prime.

Не забудьте заглянуть в наш раздел Amazon, чтобы получить больше советов, инструментов и ресурсов, которые помогут вам вести свой онлайн-бизнес более эффективно и прибыльно.

Налоговые каникулы с продаж Amazon Выходные без налога с продаж 2021 Налоговые каникулы

Информация о налоговых каникулах с продаж Amazon 2021

Amazon ежегодно участвует в налоговых каникулах с продаж. Это последняя информация о налоговых каникулах Amazon в 2021 году.

Amazon.com в настоящее время участвует в налоговых каникулах для штатов, в которых работает Amazon.com LLC и Amazon Digital Services LLC обязаны собирать налог.

Во время налоговых каникул покупки определенных продуктов будут освобождены от налога с продаж только в течение указанного периода времени.

Напоминаем, что не все товары, продаваемые на Amazon, продаются на Amazon, поэтому внимательно прочтите каждый товар.

| Amazon Sales Tax Holiday 2021 Список школьных принадлежностей | |||||

Для чего используется этот код? Этот код предназначен для школьных принадлежностей, которые обычно используются учащимися в классе в образовательных целях.В этой таблице основное внимание уделяется налоговому режиму во время налоговых каникул. Налоговые каникулы для школьных принадлежностей обычно указывают, что освобождение применяется только к лицам, покупающим предметы для личного пользования, и не распространяется на предметы, проданные для использования в торговле или бизнесе. Какие виды продуктов обычно включаются? В этот налоговый код продукта обычно включаются следующие позиции:

Какие виды продуктов обычно исключаются? Этот код налогового продукта обычно не распространяется на следующие товары:

| |||||

Amazon.com Налоговые выходные 2021

Amazon Free Tax Weekend 2021

Amazon.com No Tax Weekend 2021

Налог с продаж Часто задаваемые вопросы

Налоговые декларации необходимо подавать до 20 числа месяца, следующего за отчетным периодом. Если срок выполнения приходится на выходные или праздничные дни, сроком выполнения становится следующий рабочий день.

В начало

№Налоговый комиссар уполномочен продлить время для подачи декларации по уважительной причине, например, когда стихийное бедствие создает трудности для своевременной подачи декларации. В этих случаях налог остается уплаченным, и за просрочку платежа могут взиматься проценты.

В начало

Да, онлайн-регистрация налога с продаж и использования доступна.Вы можете зарегистрироваться в TAP на веб-сайте Департамента доходов.

Онлайн-регистрация бесплатна. Все, что требуется для подачи декларации, — это компьютер, доступ в Интернет и информация о вашем банковском счете.

В начало

Да, скидка разрешена, если налог уплачивается до 20-го числа месяца, в котором он подлежит уплате. Скидка по налогу с продаж составляет 2% от суммы налога, но не более 50 долларов США.

В начало

Да, возврат считается поданным в Налоговое управление и полученным им в дату, указанную на пометке почтового отделения на конверте.

Ускоренные платежи должны подаваться каждый июнь налогоплательщиками, чьи общие средние налоговые обязательства по налогу с продаж превышают 50 000 долларов в месяц за предыдущий календарный год. Ускоренные платежи должны быть получены Департаментом доходов не позднее 25 июня, чтобы считаться произведенными своевременно.

В начало

Да, налоговую декларацию необходимо подавать за каждый отчетный период, даже если налог не взимается. Если у вас нет продаж, введите ноль в строке общей суммы налога. Не забудьте поставить подпись и дату на возврате.

В начало

Каждый получатель налогового разрешения должен подавать декларации в Департамент доходов своевременно, в соответствии с вашей частотой подачи, даже если налог с продаж не взимался за этот месяц, квартал или год.

Несвоевременная подача деклараций может привести к штрафам, пени и, в конечном итоге, может привести к залоговому удержанию вашей собственности.

В начало

Если вы обнаружите, что допустили ошибку в налоговой декларации, ранее поданной в Департамент доходов, вам следует подать исправленную декларацию.

В начало

Если вы не можете возместить налог напрямую покупателю, уплатившему налог, закон штата Миссисипи требует, чтобы любое превышение налога с продаж розничным продавцом с покупателя было уплачено штату.

В начало

Записи должны храниться как минимум 4 года, хотя рекомендуется хранить записи дольше. Вы должны вести надлежащий учет деловых операций, чтобы вы и Департамент доходов могли правильно определить размер подлежащего уплате налога. Требуемые записи включают, как минимум, записи о начальных и конечных товарно-материальных запасах, покупках, продажах, аннулированных чеках, квитанциях, счетах-фактурах, коносаментах и всех других документах и книгах, относящихся к бизнесу.Продавец обязан доказать, что продажа движимого имущества или услуги, облагаемой налогом, не облагаются налогом. Необходимо вести записи, подтверждающие любые заявленные льготы или пониженные налоговые ставки, разрешенные законом. Минимальная информация должна включать имя и адрес лица, которому была сделана продажа, дату продажи, проданный товар и сумму освобождения от уплаты налога или сниженную ставку. Если вы осуществляете продажу за пределами штата, ваши записи должны четко показывать, что товар был доставлен за пределами штата.Если вы не ведете эти записи, с вас будут взиматься 7% -ный налог, проценты и штрафы с этих продаж. Если вы занимаетесь каким-либо другим бизнесом, занятием или профессией, не облагаемым налогом, вы должны вести записи, чтобы отдельно отражать операции этого другого бизнеса. Если отдельные записи не ведутся, налог с продаж может быть обложен налогом на общую выручку от всех ваших деловых операций.

В начало

Да, штат Миссисипи облагает налогом продажу движимого имущества и различных услуг.Общая налоговая ставка составляет 7%; однако существуют сниженные ставки для определенных продаж и есть исключения, предусмотренные законом. Ставка налога применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг. Продавец несет ответственность за взимание налога с продаж с конечного потребителя или покупателя.

В начало

Налог на использование — это налог на товары, приобретенные для использования, хранения или другого потребления в Миссисипи.Налог на использование применяется, если налог с продаж не применяется и налог с продаж не был уплачен во время покупки. Если вы покупаете товар у поставщика за пределами штата для использования в Миссисипи, и продавец не взимает налог с продаж штата Миссисипи, вы должны уплатить налог за использование непосредственно в Департамент доходов.

Компании, которые расположены за пределами штата Миссисипи и не обязаны собирать и перечислять налог с продаж штата Миссисипи, могут быть обязаны взимать налог за использование штата Миссисипи от имени своих клиентов (обычно известный как налог на использование продавца), если они осуществляют продажи в штате. которые превышают 250 000 долларов в течение любого двенадцатимесячного периода.

В начало

Недвижимость — земля, включая все постройки и улучшения на земле. Материальная личная собственность — это собственность, которую можно увидеть, потрогать или каким-либо образом ощутить органы чувств. Материальная личная собственность включает электричество, воду, газ, пар, предварительно написанное программное обеспечение, а также цифровые и электронные товары. Материальная личная собственность не включает недвижимость, банковские счета, акции, облигации, ипотечные кредиты, страховые сертификаты или полисы.

В начало

Ставка налога с продаж применяется либо к валовой выручке от продаж, либо к валовой прибыли бизнеса, в зависимости от типа продажи или предоставленных услуг. «Валовая выручка от продаж» — это полная продажная цена материального личного имущества, включая, помимо прочего, плату за установку и доставку. Валовой доход — это общие поступления или общий доход компании до вычетов.

В начало

Оптовые продажи — это продажа материальной личной собственности лицензированным розничным торговцам, спекулянтам, дилерам или другим оптовикам для перепродажи. Он не включает продажи пользователям или потребителям, не предназначенные для перепродажи. Продавец должен вести номер налога с продаж или письмо об освобождении от уплаты налогов для этих клиентов вместе с описанием проданных товаров и суммой продаж товаров.

В начало

Лицо, которое занимается исключительно оптовой продажей, не обязано регистрироваться для получения разрешения на налог с продаж и подавать декларацию.Лицо, осуществляющее налогооблагаемые продажи пользователям, потребителям или незарегистрированным торговцам, должно собирать налог с продаж и подавать декларации.

Компании, занимающиеся исключительно оптовыми продажами и желающие получить разрешение на освобождение от оптовых закупок, должны зарегистрироваться либо для получения разрешения по налогу с продаж Миссисипи (если он расположен в штате), либо по налогу на использование продавца (если он находится за пределами штата). Компании, зарегистрированные в Миссисипи, обязаны подавать декларации, даже если у них нет облагаемых налогом продаж.

В начало

Нет, вы должны подавать декларацию за каждый налоговый период, даже если налог не взимается.

В начало

Nexus означает, что компания присутствует в штате. Наличие связи требует, чтобы продавец собирал и перечислял определенные налоги, включая налог с продаж и использования. Nexus создается для уплаты налога с продаж и использования, когда компания либо владеет коммерческой недвижимостью, расположенной в Миссисипи, либо когда бизнес представлен в этом штате служащими или агентами компании, которые обслуживают клиентов в Миссисипи или запрашивают или принимают заказы на товары.

Начиная с 1 июля 2018 г., предприятия, расположенные за пределами штата и имеющие объем продаж в штате Миссисипи, превышающий 250 000 долларов США в течение любого двенадцатимесячного периода, считаются имеющими существенное экономическое присутствие в штате и должны зарегистрироваться в Налоговом управлении штата Миссисипи. для сбора и перечисления налога.

В начало

Налогоплательщики с прямой оплатой самостоятельно начисляют налог на использование своих коммерческих покупок и отчитываются о нем.Разрешения на прямую оплату обычно выдаются производителям, коммунальным компаниям, компаниям, получающим финансирование в виде облигаций, телекоммуникационным компаниям и другим налогоплательщикам в тех случаях, когда Комиссар определяет, что разрешение на прямую оплату поможет облегчить сбор налогов по надлежащим ставкам.

В начало

Оборудование, используемое непосредственно в производственном процессе, подлежит сокращению 1.Ставка налога с продаж 5%. Производители обычно должны получить разрешение на прямую оплату от Департамента доходов для использования при покупке оборудования и других предметов, освобожденных от налога с продаж. Затем производитель несет ответственность за перечисление правильной ставки налога непосредственно в налоговый департамент в налоговой декларации производителя за использование.

В начало

Место развлечений включает все формы развлечений, включая спорт, отдых, шоу, выставки, конкурсы, показы и игры или другие подобные мероприятия.Плата за вход облагается налогом с продаж.

В начало

Да, ставка налога с продаж снижена до 3% от валового дохода от платы за вход в государственный закрытый колизей или зрительный зал, а также животноводство, сельское хозяйство и другие объекты, принадлежащие и управляемые городами и округами.

Закон предусматривает освобождение от налога ряда организаций или мероприятий. Ознакомьтесь с законами и нормативными актами, чтобы получить полный список и условия для этих исключений.Примеры исключений включают:

• Плата за вход в развлекательные заведения, находящиеся в ведении религиозных, благотворительных или образовательных организаций, некоммерческих общественных клубов или братских организаций

• Плата за вход на спортивные игры в старших классах или в начальной школе

• Плата за вход на ярмарки округа, штата или общины

• Входные билеты или сборы, взимаемые с бассейнов, полей для гольфа и теннисных кортов любого округа или муниципалитета.

В начало

В штате Миссисипи есть два местных налоговых сбора на уровне города и ни одного на уровне графства.Город Тупело взимает дополнительные 0,25% со всех розничных продаж, произведенных налогоплательщиками в рамках корпоративных лимитов, и с услуг, предоставляемых в рамках корпоративных лимитов. Город Джексон взимает дополнительный 1% с определенных розничных продаж, осуществляемых налогоплательщиками в рамках корпоративных лимитов, и с услуг, предоставляемых в рамках корпоративных лимитов. Ознакомьтесь с Уведомлением 72-14-2 для тех продаж, которые не облагаются налогом на инфраструктуру в размере 1%.

Во многих городах и округах взимаются многочисленные налоги на туризм и экономическое развитие, которые обычно взимаются с гостиниц, мотелей, ресторанов и баров.Просмотрите список на веб-сайте Департамента доходов, чтобы определить, облагается ли ваш бизнес каким-либо из этих налогов.

В начало

Многие округа и муниципалитеты ввели дополнительные налоги на продукты питания, напитки и проживание. Список всех налогов на туризм или экономическое развитие включен на веб-сайт Департамента доходов для вашего ознакомления.

В начало

Нет, Налоговое управление штата Миссисипи не принимает и не использует общие сертификаты.Клиент всегда должен предоставить действительное письмо об освобождении от налогов, выданное Налоговым управлением штата Миссисипи, например, Налог с продаж или Разрешение на использование Продавцом налога на использование, Сертификат покупки материалов, Разрешение на прямую оплату или Письмо-постановление.

В начало

Если налогоплательщик имеет недостачу или просрочку по налогу из-за халатности или несоблюдения закона, может быть применен штраф в размере десяти процентов (10%) от общей суммы недостачи или просрочки по причитающемуся налогу или процент по ставке полпроцента (0.5%) в месяц или и то, и другое, с даты уплаты налога до уплаты.

В начало

Вы можете подать заявку онлайн через TAP.

Если вы или другие владельцы, партнеры, должностные лица, члены или попечители имеют опыт подачи или уплаты налога с продаж с опозданием, вы должны оплатить непогашенные обязательства и / или внести залог до получения новой лицензии по налогу с продаж.

В начало

Продолжительность обработки вашего заявления зависит от полноты информации, содержащейся в заявлении, а также от наличия у заявителя каких-либо налоговых обязательств.После получения всей информации и рассмотрения и утверждения вашего заявления вы должны получить разрешение по почте в течение 2 недель.

В начало

Вы должны закрыть счет налога с продаж собственников или партнерств и зарегистрироваться для получения нового разрешения.

В начало

Да, физические лица могут нести личную ответственность по налогам с продаж корпорации.Те физические лица, должностные лица корпорации и / или акционеры, осуществляющие контроль или надзор, или отвечающие за подачу отчетности, осуществление платежей или выполнение налоговых обязательств корпорации, могут быть оценены на предмет непогашенной налоговой задолженности корпорации. Роспуск, прекращение деятельности или банкротство корпорации или бизнеса не освобождает от ответственности ответственного должностного лица, сотрудника или доверительного управляющего.

В начало

Нет, за получение разрешения по налогу с продаж плата не взимается.Номер налога с продаж представляет собой разрешение, выданное заявителю на право ведения бизнеса в Миссисипи. Привилегия обусловлена тем, что владелец разрешения собирает и перечисляет налог с продаж государству.

В зависимости от характера бизнеса или прошлой истории заявителя может потребоваться внесение залога до выдачи разрешения.

В начало

Нет, закон требует, чтобы лицо имело налоговое разрешение до начала или ведения бизнеса, подлежащего взиманию налога с продаж.

В начало

Налог с продаж — это налог на трастовый фонд, взимаемый бизнесом со своих клиентов от имени государства. Должностные лица корпорации могут быть привлечены к ответственности за уплату налога в случае, если предприятие не может надлежащим образом перечислить налог государству.

В начало

Да, физические лица могут нести личную ответственность по налогам с продаж корпорации.Те физические лица, должностные лица корпорации и / или акционеры, контролирующие или контролирующие или отвечающие за подачу отчетности, осуществление платежей или выполнение налоговых обязательств корпорации, могут быть оценены на предмет непогашенной налоговой задолженности корпорации. Роспуск, прекращение деятельности или банкротство корпорации или бизнеса не освобождает от ответственности ответственного должностного лица, сотрудника или доверительного управляющего.

В начало

зависит от местоположения, и вам может потребоваться новое разрешение.Поэтому, если вы переезжаете (даже через улицу), вы должны уведомить Департамент доходов и обновить свою регистрацию. Вы должны уведомить Департамент доходов об изменении вашего почтового адреса или любой другой контактной информации. Вы можете предоставить эту информацию, заполнив измененную заявку.

Если лицо, получившее разрешение на налог с продаж, является корпорацией или партнерством, и есть какие-либо изменения в членстве, вы должны подать обновленное заявление в Департамент доходов.

В начало

Ваше налоговое разрешение может быть отозвано, если вы не подадите налоговую декларацию с продаж или не уплатите налог в установленный срок.Если ваше разрешение отозвано, продолжение предпринимательской деятельности является нарушением закона и может повлечь за собой уголовное преследование.

В начало

Да, вы должны собирать налог с продаж, если вы продаете в розницу населению. Любое физическое или юридическое лицо, продающее товары конечному потребителю, обязано собирать и перечислять налог с продаж штата Миссисипи.

В начало

Да.Все продажи движимого имущества подлежат обложению налогом с продаж, если законом не предусмотрено конкретное освобождение от налога.

В начало

Организатор или организатор блошиного рынка, антикварного торгового центра или подобного мероприятия считается продавцом и несет ответственность за сбор и перевод налога с продаж, взимаемого лицами, торгующими на этих мероприятиях. Любой продавец, имеющий разрешение на налог с розничных продаж, не должен сообщать налог с мероприятия под своим номером, а вместо этого сообщать свои индивидуальные продажи промоутеру или оператору.Организатор или оператор должен сообщать обо всех сборах, взимаемых с этих мероприятий.

В начало

Департамент доходов ежегодно проверяет налоговые обязательства всех активных счетов. Частоты подачи настраиваются по мере необходимости. Налогоплательщики уведомляются об изменении статуса. Как правило, каждый розничный торговец со средним обязательством в 300 долларов и более в месяц должен подавать ежемесячную налоговую декларацию. Розничные торговцы с меньшими налоговыми обязательствами могут подавать ежеквартально.

В начало

Нет, вы должны подавать декларацию за каждый налоговый период, даже если налог не взимается.

В начало

Вы должны закрыть счет налога с продаж для собственности или партнерства и зарегистрироваться для получения нового разрешения.

В начало

Нет, разрешение по налогу с продаж выдается конкретному физическому или юридическому лицу и не может быть передано другому физическому или юридическому лицу.

В начало

Одному юридическому лицу может быть присвоен только один номер налогового счета.Однако каждое отдельное место нахождения одного предприятия должно быть зарегистрировано для получения собственного налогового разрешения.

В начало

Да. Любая компания, выполняющая налогооблагаемую работу в Миссисипи, должна зарегистрироваться в Налоговом управлении штата Миссисипи до начала работы. Вы можете зарегистрироваться онлайн через TAP.

Подрядчики, выполняющие работы по проекту стоимостью более 10 000 долларов, могут подпадать под действие 3.Налог Подрядчика в размере 5%, взимаемый с валовой выручки по контракту. Подрядчик должен согласовать условия контракта с Департаментом доходов до начала работ по проекту.

Начиная с 1 июля 2018 г., предприятия, расположенные за пределами штата и имеющие объем продаж в штате Миссисипи, превышающий 250 000 долларов США в течение любого двенадцатимесячного периода, считаются имеющими существенное экономическое присутствие в штате и должны зарегистрироваться в Налоговом управлении штата Миссисипи. для сбора и перечисления налога.

В начало

Закон о налоге с продаж облагает подрядчика 3,5% налогом на все строительство, реконструкцию или ремонт нежилой недвижимости, когда общая сумма контракта или полученная компенсация превышают 10 000 долларов. Если объем контракта превышает 75 000 долларов или если подрядчик из другого штата, налог подрядчика должен быть уплачен до начала работы. Поручительство, гарантирующее уплату налогов, поданных в DOR, освобождает подрядчика от необходимости предоплаты налога подрядчика.Налог Подрядчика может указываться ежемесячно в налоговых декларациях подрядчика с продаж в штате Миссисипи для контрактов, которые либо связаны, либо не требуют предоплаты. Пожалуйста, обратитесь к нашему Руководству для строительных подрядчиков для получения дополнительной информации о налоге подрядчика.

В начало

Сертификат закупки материалов (MPC) выдается Департаментом доходов после того, как подрядчик квалифицировал проект.Этот сертификат позволяет генеральному или генеральному подрядчику и его субподрядчикам приобретать строительные материалы и услуги по компонентам, освобожденные от налога с продаж или налога на использование.

В начало

Налог взимается с подрядчика, а не с заказчика подрядчика, независимо от того, кто является владельцем недвижимости. Подрядчики должны квалифицировать работу и уплачивать полученный налог подрядчика за все работы, отвечающие требованиям налога подрядчика, независимо от того, является ли заказчик подрядчика освобожденным от налогообложения юридическим лицом.

В начало

Все коммерческие и нежилые строительные проекты по строительству, реконструкции или ремонту недвижимого имущества, стоимость которого превышает 10 000 долларов США, подлежат обложению подрядным налогом.

В начало

№Владелец проекта не может платить налог подрядчику. Поставщики, которые продают собственникам, которые строят свои собственные сооружения, должны взимать налог с продаж на материалы, расходные материалы и оборудование, проданные или сданные в аренду владельцам собственности. Владельцы считаются конечными потребителями, и их покупки облагаются общим налогом с продаж.

В начало

Нет. Получатель разрешения на прямую оплату не может начислять налог подрядчика; оплата должна быть произведена генеральным подрядчиком или генеральным подрядчиком.

В начало

Квартиры и кондоминиумы не считаются жилой недвижимостью для целей налогообложения подрядчика. Контракты на строительство, реконструкцию или ремонт квартир и кондоминиумов облагаются налогом подрядчика в размере 3,5%, если стоимость работы не превышает 10 000 долларов США. Подрядчики, выполняющие контракты на жилые дома, платят обычную ставку 7% на материалы и налогооблагаемые услуги.

В начало

В объявлении о приеме на работу нет объявленной суммы денег. Залог работы предназначен для покрытия всех налогов, которые подрядчик понесет в связи с выполнением контракта.

Бланкетные облигации имеют указанную сумму, которая может быть использована для покрытия налога подрядчика за выполнение нескольких работ. Общая сумма залога должна составлять не менее 4% от общей предполагаемой выручки от всех работ или проектов, выполненных в рамках этой конкретной облигации.

В начало

Все генеральные или генеральные подрядчики и субподрядчики, улучшающие недвижимость в штате Миссисипи, должны получить Свидетельство о регистрации налога с продаж и использования для перечисления любых налогов с продаж и использования, которые могут причитаться, независимо от количества выполняемых ими работ. исполнитель.

В начало

Подрядчики, оказывающие услуги в этом состоянии, облагаются налогом на использование от стоимости оборудования, привезенного в это состояние.Если недвижимость использовалась в другом штате, налог на розничное использование взимается по справедливой рыночной или чистой балансовой стоимости собственности на момент ее ввоза в Миссисипи. Автомобили и грузовики (до 10 000 фунтов) без специального навесного оборудования облагаются налогом за пользование в размере 5%. Грузовые автомобили стоимостью более 10 000 фунтов облагаются налогом по ставке 3%. (Чистая балансовая стоимость рассчитывается только с использованием линейной амортизации и не может быть меньше 20% от первоначальной стоимости.)

За исключением автомобилей и грузовиков, впервые использованных в этом штате, кредит на налог с продаж или налог на использование, уплаченный другому государству, в котором собственность была приобретена или использовалась, может быть использован при расчете суммы налога на использование.Кредит должен быть рассчитан путем применения ставки налога с продажи или налога за использование, уплаченного другому штату (за исключением налогов любого города, округа или округа), к стоимости собственности на момент въезда в Миссисипи.

В начало

Если специально не освобождены или исключены, все продажи материальной личной собственности подлежат обложению налогом с продаж или налогом на использование. Вот несколько примеров продаж или услуг, облагаемых налогом с продаж (этот список не исчерпывающий):

- Ремонт движимого имущества

- Аренда или аренда личного имущества, например автомобилей или оборудования

- Плата за посещение развлечений, спорта или отдыха

- Предоставление облагаемых налогом услуг, таких как услуги по борьбе с вредителями, сантехнические работы, электромонтажные работы, работы по отоплению и кондиционированию воздуха, услуги компьютерного программного обеспечения, химчистка и автостоянки

- Аренда жилья в гостиницах, мотелях и кемпингах

- Договор

Если вы не уверены, должна ли ваша компания регистрироваться для сбора налога с продаж, обратитесь в Департамент доходов.

В начало

Определенные виды работ, выполняемые в связи с продажей и установкой движимого имущества, облагаются налогом. Прочие разные услуги облагаются налогом (см. Miss. Code Ann. 27-65-23.)

В начало

Некоторые из наиболее распространенных предметов, освобожденных от налога с продаж, включают:

• Рецептурные препараты

• Бензин

• Инсектициды и фунгициды в сельскохозяйственных целях

• Корма для скота и птицы, семена и удобрения

• Продажи напрямую федеральному правительству, штату Миссисипи, округам и городам в пределах Миссисипи (это исключение не распространяется на другие штаты или зарубежные страны)

• Продажи напрямую некоммерческим и государственным школам (не детские сады) в Миссисипи

• Продажи некоторым некоммерческим агентствам, которые специально освобождены от налогов Законодательным собранием.Примеры включают Американский Красный Крест, Армию спасения и бойскаутов и девочек-скаутов Америки.

• Соответствующие закупки продуктов питания, оплаченные продуктовыми талонами

• Оптовые продажи (продажа с целью перепродажи, за исключением пива и алкоголя)

В начало

Компания может приобретать товары для перепродажи без налога с продаж, предоставив своему поставщику информацию о разрешении налога с продаж.

В начало